�@�����E�͖쑍����v������top>>�R����

�@>>�ߋ����O1�i2005�N3��22���`2008�N2��29���j

�@>>�ߋ����O2�i2008�N3��31���`2010�N12��21���j

|

|

�@�Ŗ@�őO���F���۔�100��������26�N�R�����Z����i2013�N2��11�����E��486�j�@|�@�@�����T�C�g e-hoki

�@��ʂ̕��ɂ̓s���Ƃ��Ȃ���������Ȃ����A�l�I�ɂ͕���25�N�x�̐Ő������̒��ł��ꂪ�����ɗ^����e���͂��Ȃ�傫���Ǝv���B

�@

�@���̂Ȃ�A�Ŗ������̌���ł͓�����O�̂悤�ɑ��̉ȖڂɌ��۔�ɊY������x�o�����������`�F�b�N����邽�߂ł���B

�@�ړI�͂�������Z����۔F���ĉېŏ����i���@�l�Łj�𑝂₵�������炾�B

�@���̂��ߐŗ��m�͐Ŗ������Ŕ۔F����Ȃ��悤�Ɋ�Ƃ��s���x�o�Ɋւ��āA�ׂ����`�F�b�N���邱�ƂɂȂ�B

�@�u���H�X�̗̎���������܂����A������ĂǂȂ��ƍs���ꂽ��ł����H�v

�@�������o�c�҂����肾�낤���A�����Ă���ŗ��m�����Ă���Ȃ̂��B

�@�����듯�������ł������ƍs���Ό��۔�Ȃ̂ɁA�]�ƈ��S���Q���̂����l��͕���������Ȃ�B

�@�܂��A���۔�Ƃ��̎��Ӕ�p�i���E�L����`��E����������E����l�����E�x���萔���j�̋敪�����ɕ��G�ŕ�����ɂ����B���̃e�[�}��ʼn������{���o�Ă��邮�炢�̃e�[�}�Ȃ̂ł���B

�@������Ƃ����|�C���g�����۔�����łȂ������邱�ƂɂȂ邽�߁A�ׂ������Ƃł�������Ɗm�F�����K�v������B

�@����̉����Œ�����Ƃ͔N800���~�ȉ��Ȃ�A���Ƃ����۔�ɊY������x�o�����۔�ȊO�̉Ȗڂɂ܂���Ă����Ƃ��Ă��A����������ĐŖ���۔F�Ƃ����b�ɂ͂Ȃ�Ȃ��Ȃ�B

�@����ōJ�̐ŗ��m�̃X�g���X�����Ȃ�y������邱�ƂɂȂ邾�낤�B

�@���͂������O���B���I

|

�@����25�N2��1���ɓ��������Ōo�c�v�V���x���@�ւ̔F������B

�@�o�c�v�V���x���@�ւƂ́A������Ƃ����S���Čo�c���k�����邽�߂ɍ������n�t����^�������I�ȋ@�ւł���B

�@�ߔN�A������Ƃ�����o�c�ۑ肪���l���E���G�����钆�A������Ǝx�����s���x�����Ƃ̒S����̑��l���E��������}�邽�߁A����24�N8��30���Ɂu������ƌo�c�͋����x���@�v���{�s����A ������Ƃɑ��Đ�含�̍����x�����Ƃ��s���o�c�v�V���x���@�ւ�F�肷�鐧�x���n�݂���܂����B

�@�F�萧�x�́A�Ŗ��A���Z�y�ъ�ƍ����Ɋւ�����I�m����x���ɌW������o������背�x���ȏ�̌l�A�@�l�A������Ǝx���@�֓����A�o�c�v�V���x���@�ւƂ��ĔF�肷�邱�Ƃɂ��A ������Ƃɑ��Đ�含�̍����x�����s�����߂̑̐���������̂ł��B

�@(������ƒ�HP��蔲���j

�@��N10������\����t���n�܂��������x�ł��邪�A�F��͐ŗ��m�E���F��v�m�𒆐S�Ƃ��đS���ł���Ă���A�F������@�ւ͕���25�N3�������݂�6,740�@�ւƂȂ��Ă���B

�@�������Ǝ҂͔F������x���@�ւ𗘗p���邱�Ƃɂ���āA���̂悤�Ȏx�����邱�Ƃ��ł���B

���⏕����

�E���̂Â���⏕��

�i�ړI�j

�@�u�������̂Â��荂�x���@�v22����̋Z�p�����p�������Ƃł���A�����͋����i����i�J���A�������E�Z�[�����ւ̐ݔ��������j���s�����Ƃɑ���⏕

�i�Ώیo��Ƌ��z�j

�@���ޗ���A�ݔ�������A����J����i�l����j���B�⏕��2/3�B�ő��1,500���~�̓�����1,000���~�̕⏕

�i�F��x���@�ւ̖����j

�@���ƌv��̎������̊m�F�i�F��x���@�ւ̊m�F���邱�Ƃ��x���v���j

�E�n�ƕ⏕��

�i�ړI�j

�@�Ƒn�I�ȏ��i��T�[�r�X�̒n��ł̋N�ƁE�n�Ɓi�n����v�n���^�N�ƁE�n�ƁA���n�Ɓj�ɑ���⏕

�i�Ώیo��Ƌ��z�j

�@���Ɣ�A�̘H�J���A�F��x���@�ւ����{����o�c�x���ɑ���Ӌ����B�⏕��2/3�B�ő��500���~�̕⏕�B

�i�F��x���@�ւ̖����j

�@���ƌv��̎������̊m�F�i�F��x���@�ւ̊m�F���邱�Ƃ��x���v���j

�E�o�c���P�x��

�i�ړI�j

�@�O�����Ƃ̎x�������o�c�̗��Ē������x���B

�i�Ώیo��Ƌ��z�j

�@�o�c���P�v�����x���ɗv�����p�B�⏕��2/3�B�ő��200���~�̕⏕�B

�i�F��x���@�ւ̖����j

�@�o�c���P�v��̍���x���i�F��x���@�ւ̌o�c�x�����Čv����肷�邱�Ƃ��x���v���j�A�����3�N�Ԃ̃��j�^�����O�B

�E�����O�̔��͋����x�����f������

�i�ړI�j

�@������ƁE���K�͎��Ǝ҂ɑ��č����O�ւ̘̔H�J��T�[�r�X����鎖�Ǝ҂ɑ���⏕�B

�i�Ώیo��Ƌ��z�j

�@�l����A����A�݉c��A�L���A�O���E�ϑ���B�⏕��1/2�B���ƋK��1,000�`5,000���~��z��

�i�F��x���@�ւ̖����j

�@�F��x���@�ւƋ����ōs�����ƂɌ���B

�@�@

���ݕt����

�E�o�c�x���^�Z�[�t�e�B�l�b�g�ݕt�E�؊��ۏؐ��x

�i�ړI�j

�@�ꎞ�I�ɋƋ������𗈂��Ă��钆����ƁE���K�͎��Ǝ҂ɑ��āA���{������Z���ɁA���H�������Z�����s���B

�i�F��x���@�ւ̖����j

�@�F��x���@�֓��̌o�c�x������ꍇ�A�ő�Ŋ��������0.6���i�^�]�����̂݁j������������B

�@�@

�����D����

�E���蒆����Ǝ҂��o�c���P�ݔ����擾�����ꍇ�̓��ʏ��p���͏����Ŋz�̓��ʍT��(�[�u�@10��5��3�j

�i����25�N4��1���`����27�N3��31���܂ł̎擾�j

�i�ړI�j

�@������Ƃ̌o�c���P�Ɍ������ݔ������𑣐i���邽��

�i���z�j

�@�X�܂̉��C���ɔ����Ď擾���������i(30���~�ȏ�j�y�ь��������ݔ��i60���~�ȏ�j�̎擾���z��30���̓��ʏ��p����7���̐Ŋz�T��

�i�F��x���@�ւ̖����j

�@�F��x���@�ւɂ��w���y�я������Đݔ��������s�����Ƃ��v��

�@���{�Ƃ��Ă�������Ǝx���ɂ���܂ňȏ�ɐϋɓI�Ȏp���������Ă���A����̔F�萧�x�����̈�ƌ�����B

�@�x���@�ւ̔F��ɂ��Ă͍��̂Ƃ���A���ނɕs�����������̈ȊO�͂قڔF�肵�Ă���悤�ł��邪�A�������ɔF�肷�����͂Ȃ��悤�Ȃ̂ŁA������Ǝx���ɐϋɓI�Ɏ��g�ނ��Ƃ��l���Ă�����Ɛ搶�͈ꍏ�������\������邱�Ƃ����E�߂���B

|

�@����24�N2��1���ɒ�����ƊW�ғ�����̂ƂȂ��Đݒu���ꂽ�u������Ƃ̉�v�Ɋւ��錟����i������ƒ��y�ы��Z�������������ǁj�v���A�u������Ƃ̉�v�Ɋւ����{�v�́i������v�v�́j�v�����\���ꂽ�B

���Q�l��

������ƒ��F������Ƃ̉�v�Ɋւ����{�v��

http://www.chusho.meti.go.jp/zaimu/youryou/index.htm

�@������v�v�̂͌o���̐��������Ă��Ȃ�������Ƃɑ��āA�u�o�c�҂��������Ɋ�Â��o�c���f���s�����Ƃɂ��A��Ƃ̌o�c�͂⎑�����B�͂̋��������g��Ɍq���邱�Ɓv�����҂��č쐬���ꂽ�V������v�����̃��[���ł���B

�@������ƌ����̉�v��Ƃ��ẮA���ɓ��{�ŗ��m��A����A���{���F��v�m����A���{���H��c���y�ъ�Ɖ�v��ψ����4�c�̂ɂ��쐬���ꂽ�u������Ƃ̉�v�Ɋւ���w�j�i�����w�j�j�v�����݂���̂����A������v�v�̂ł́A�e�_�̍��ڐ���14���ڂł���ȂǁA�����w�j�i��18���ځj�ɔ�ׂĂ��ȕ֓I�ȏ�����F�߂����̂ł���B

�@���X�A������Ƃ͑��Ƃɔ�ׂāA���Z�����J�����ׂ����Q�W�҂����Ȃ����߁A�ږ�ŗ��m�̎w���̂��Ɩ@�l�ł̊�ɏ]���ĉ�v�������s���ꍇ�������B

�@�v����Ɋ��哙���A�Ŗ��������̌��Z�����쐬���Ă���̂ł���B

�@�������Ȃ���A���Z�@�ւ���̗v����o�c�҂ɖ𗧂��Z���쐬�v�]�̍��܂�ɂ��A���Z���̏d�v���͈ȑO�ɔ�ׂĔ��ɍ��܂��Ă��Ă���B

�@������v�v�̂͂��̂悤�Ȓ�����Ƃ̗v���ɉ�����ׂ��쐬���ꂽ��v���[���ł���A������Ƃ̎��Ԃ܂��Ă��Ȃ�ȕ֓I�ȏ�����F�߂Ă����ۂł���B

�@���Z�@�ւ��Z���R������ꍇ��A��X�ŗ��m�⒆����Ɛf�f�m���o�c���́i���Ƒ��Е��͓��j����ꍇ������ƂȂ��v���[�������߂��Ă���͔̂��ɂ��肪�����B

�@�܂��A��Б����Ǝ��̔��f�Ōo���������s���ĐM�����̒Ⴂ���Z�����쐬��������A�����̃��[���ɏ]���Č��Z�����쐬���������o�c��Ԃ̔c���ɗL���ł���A�쐬�̎�Ԃ����쐬�������Ƃɂ�郁���b�g�̕����傫�����낤�B

�@�������ΏۂƂȂ钆����Ƃɑ����̍��ق͂���Ƃ͌����A����������ƌ����̉�v���[���ł��钆���w�j������Ȃ���A����ɒ�����v�v�̂��쐬����̂́A�_�u���X�^���_�[�h�Ƃ������A�]�v�ȍ��������������Ǝv���̂����A����͍l�������Ȃ̂��낤���H

�@

�@

|

�@����23�N12��2���ɓ����{��k�Ђ���̕����̂��߂̎{������{���邽�߂ɕK�v�ȍ����̊m�ۂɊւ�����ʑ[�u�@(����23�N�@����117��)�����z���ꂽ�B

�@����ɂ�菊���ł̌����`���҂́A����25�N���猹���ł�����ہA�������ʏ����ł��Ē������A�����ł̖@��[�����܂łɂ��̕������ʏ����ł������łƕ����č��ɔ[�t���Ȃ���Ȃ�Ȃ��Ȃ����B

�ڍׂ͈ȉ��̂Ƃ���B

�P�D����

�@����25�N�P���P�����畽��49�N12��31���܂Łi25�N�ԁj

�Q�D�������ׂ������ŋy�ѕ������ʏ����ł̊z

�@�x�����z���~���v�ŗ��i�����ŗ��~102.1���j���������ׂ������ŋy�ѕ������ʏ����ł̊z��

�@���Z�o���������ŋy�ѕ������ʏ����ł̊z��1�~�����̒[��������Ƃ��́A���̒[�����̂Ă�B

����V�E�������̌����̗၄

�i�P�j�u�����Ƃ���100,000�~���x�����ꍇ�i�����ŗ�10���̏ꍇ�j

�@�@100,000�~�@�~�@10.21���i�����ŗ�10���~102.1���j���@10,210�~�i�Z�o�Ŋz�j

�i�Q�j�u����100,000�~��ň����z�Ƃ��Ďx�����ꍇ�i�����ŗ�10���̏ꍇ�j

�@�@100,000�~�@���@�i100�@�|�@10.21�j���@���@111,370�~�i�x�����z�j

�@�@111,370�~�@�~�@10.21���@���@11,370�~�i�Z�o�Ŋz�j

�����^���̌����ɂ��ā�

�@���^���ɂ��ẮA����25�N���Ȍ�̌����Ŋz�\�Ɋ�Â��A�����łƕ������ʏ����ł̍��v�z�����A�P���̏����Œ������v�Z���i�[�t���j�Ŕ[�t����B

�@����25�N���̌����Ŋz�\�͍��Œ��̃z�[���y�[�W�A���͐Ŗ������瑗���Ă��Ă���N���������ނɂ���������Ă���B�Ȃ�����25�N����͔N�������������łƕ������ʏ����ł̍��v�z�ōs���B

�@���̑��A�ސE�����◘�q�E�z�����ɌW�鏊���łɂ��������ʏ����ł��ۂ���邱�ƂƂȂ�̂ŁA���ӂ��K�v�Ȃ̂����A���m�s���Ƃ��������m���Ԃ��Z�������̂���ʔ[�Ŏ҂��V����鑤�́i�ŗ��m�ƈȊO�́j�m�Ƃ̐搶���ɔc������Ă���Ƃ͌�������B

�@����24�N���ȑO�̌����Ŋz�\�����̂܂g���Ĕ[�ł��Ă��܂���Ƃ̌o���S���҂⌹��ŗ�10���Ő�����������āA�ږ��ƂЂƖ㒅�N�����Ă��܂����Ɠ��A�g���u�����������邱�Ƃ��z�������B

�@�ؔ[�h�~�ɂ͌��ʓI�Ȃ̂��낤���A��Ƃ̎����ɑ���ȕ��S�������錹���{�N���������x�����낻�댩�����̎����ɗ��Ă���̂�������Ȃ��B

�@

�@

|

�@12���ɐŗ��m�����̎������ɁA�ŗ��m�����̕��������ɂǂ��ւ���Ă���̂����e�[�}�ɍu�������邱�ƂƂȂ����B

�@����̃R�����͂��̏��������˂āA���Ǝ����̈Ⴂ�ɂ��čl�����܂Ƃ߂����Ǝv���B

�@�����Ŋ���Ă���搶���̒��ɂ́u���Ȃd���ɉ��̖��ɂ������Ȃ��v�Ǝv���Ă����������̂͗������Ă���B

�@�m���Ɏ����ɍ��i��������Ƃ����Ă����Ɏ������o����قnj����͊Â��͖����B

�@�����������S�����ʂƂ����̂͌����߂��ł���悤�Ɏv���B

�@�m���Ɏ��������Ă���ƌv�Z���@�͒m���Ă��Ă��\�����ɂǂ��\�����Ă�����������Ȃ��B�v�Z�����ƂȂ鎑�����ǂ��W�߂�����̂�������Ȃ��Ƃ������Ƃ��N���肤��B

�@�������A�t�̌�����������A�������������Ă���ƁA������Ƃł悭�o�Ă������ɂ��Ă͔��ɏڂ������A���܂ɂ����o�Ă��Ȃ��C���M�����[�Ȏ�舵�������鏈���ɂ��Ă͑Ή�������Ă��Ȃ��ꍇ���o�Ă���B

�@�Ⴆ�A�@�l�ł̏����Ŋz�T���A�a�������̌����ł̎�舵���ɂ��Ă͕ʕ\�̋L�ڂ��܂߂قƂ�ǂ̐ŗ��m�E�ŗ��m�������E�����m���Ă��邪�A���̔z������ɂ��ĕۗL�����̊����ϓ�������ꍇ�̍T���\�z���ʖ@�E�����ʊȕ֖@�Ōv�Z����ƌ����āA���������ɂł���l�͂����������낤�B

�@�����������ł͓��R�̂悤�ɏo�Ă���_�_�ł��邩��A�@�l�Ŗ@���ł���Ζw�ǂ̐l�����̌v�Z���@��m���Ă���̂ł���B

�@�v����ɑO�q�́u�����Ă�����A�������Ă�������̂��v�I�Ȍ��������o�Ă���̂́A�l�����Ƃ��ď����I�O�ꂾ�ƌ�����B�����o�Ă���̂͒P���ȗ��R�ŁA�������������������Ɋ�Â��čs���킯�����A�g���m������������Ă��邾���̂��ƂȂ̂ł���B

�@�l�I�ɂ́A�Ⴂ�����Ɏ��ł�������ƐŖ@�̊�b���w��ŁA�ŗ��m�������ɏA�E����A�����������悭�g�ɂ��邱�Ƃ��ł���Ǝv���i�����A������x�N��C�ɂȂ���͏A�E�̖�������̂ŁA��Ɏ����o����ςނƂ����̂���̕��@�ł͂���B�j�B

�@�����g�͐�Ɏ�����������N�`�����A�ސE���Ă���Ŗ@�̕������āu���̏�������ō����Ă��̂��ȁE�E�E�B�v�ƕs���ɂȂ������Ɛ��m�ꂸ�E�E�E�B

�@

�@

|

�@�d�q�\�����s���ۂɕK�v�ƂȂ�̂��d�q�ؖ����i���i�[���ꂽ�J�[�h�j�Ƃ����ǂݎ��IC�J�[�h���[�_���C�^�ł���B

�@�ŗ��m���d�q�\�����s���ۂɂ͒ʏ�A���{�ŗ��m��A����d�q�F�؋ǂ�蔭�s�����ŗ��m��p�̓d�q�ؖ������g���ēd�q�������s���B

�@���ݎg�p����Ă���ŗ��m�d�q�ؖ����͑���2008�N�ɔ��s���ꂽ���̂ł���i��ꐢ��͓d�q�\�����J�n���ꂽ2004�N���s�`2008�N9���܂ŗL���j���A���̗L�����������N2013�N��3��31���܂łƂȂ��Ă���B

���Q�lURL��

�u�������ŗ��m�������r�W�l�X�}�l�W�����g�u���O�@�V�d�q�ؖ���������(2008/10/29)�v

http://nkj-tax.cocolog-nifty.com/blog/2008/10/post-c4d6.html

�@�ŗ��m��ł͍��N��8����{����e�n�悲�Ǝ������Ĉē���Ɠd�q�ؖ����̔��s�\������ŗ��m����ɑ��t���Ă���悤�ł���i�ߋE���9�����{�̗\��Ȃ̂���9��28�����ݖ����E�E�E�j�B

�@��ꐢ�ォ����ւ̐�ւ������Ɍo���ς݂Ȃ̂ŁA�V�d�q�ؖ����̎擾�Ɋւ��Ă͓��ɖ�肪�Ȃ��Ǝv����B

�@�Ƃ��낪��肪�I�I�A���Ȃ̂��AIC�J�[�h���[�_���C�^�B

�@�ǂ����A�ŏ��ɓd�q�\�����n�߂��Ƃ�����g�p���Ă���T�N�T�i���c���d�@�j���̃��[�_���C�^�ł͑�O����̓d�q�ؖ�����ǂݍ��߂Ȃ��炵���I

�@�d�q�f�[�^�̓ǂݎ��Ƃ����@��̎d�g���̂͂������G�ł͂Ȃ��Ǝv���̂ŁA�Ȃ�Ƃ��\�t�g�E�F�A�̃o�[�W�����A�b�v���őΉ����ė~�������̂����A�Í����̂�����łЂ�������̂��낤���H

�@��s���Ă��Ă��ǂ߂Ȃ����͓̂ǂ߂Ȃ��̂ŁA�V�������[�_���C�^���w������K�v���o�Ă����B

�@�ǂ�ɂ��悤�����������B�ŗ��m��̕��œ���m�F�ς݂̋@�탊�X�g�����ɉ���Ă��Ă���̂ł��̒�����I�Ԃ̂������I�ȂƂ��낾�낤�B

�@�������@��̍w����p�͎����Ȃ̂����A��ސŋ������N����Ă���Ă���1���~�������Дz�z���Ƃ̃��X�g��IC�J�[�h���[�_���C�^���ڂ�炵���B

�@����ōw�����Ă������̂����A���i��NTT�R�~���j�P�[�V��������SCR331CL��2,940�~�B

�@���₢��A�}�]���Ŕ��������������˂��������H

�@�������]���Ⴂ���B

�@

�@�l�I�ɂ̓\�j�[����RC-S330/RC-S370�����肪Felica���g���Ă��������Ȃ̂����A���Y�I���Ɣ̔��I���āB���̐����RC-S380�͓���m�F�ς݃��X�g�ɍڂ��ĂȂ���(���v���Ƃ͎v�����j�B

�@

�@����Ȃ���ȂŁA�܂��܂������������������ł���B

�@���ԓI�ɂ͊m��\�������܂ŗP�\������̂ŁA����̑Ή����������茩�ɂ߂čw���������Ǝv���B

�@���ꂩ�l���ɁE�E�E�B

�@

|

�@�Љ�ۏ�E�ň�̉��v�֘A�@�Ăɂ��ĕ���24�N8��10���A�Q�c�@�ɂ����Ď^�������ɂ����E���������B

�@��N12���Ɍ��\���ꂽ�f�Ă̒i�K������ɋ�̓I�ȋL�q������ꂽ���߁A�ǂ��Ȃ邱�Ƃ��Ɠ����ɒ��ڂ��Ă����B

�@�@�Ă̍����o��3��30���������̂����A����ő��łɑ����}�̔��Γ��A�r��������Ƃ��������ɂȂ肩���Ă����̂ňꎞ��������Ԃ܂�Ă������A�����ɂ��Ĉ�C�ɖ@�Đ����Ɏ����Ă�������������i�����ŁE�����ŁE���^�œ��ɂ��Ă͐摗��j�B

�@���e�Ƃ��ẮA�قڑf�Ēʂ�Ƃ������`�œ��ɋ����͂Ȃ��̂����A�@�Ă̐����ɂ������ďɂ܂ŗ��Ƃ����`�Ō��\����Ă���̂ŁA�ׂ̍����\�������C�Ȃ���Ƃ̕��́A��������Ȃ�HP�Ŋm�F���Ă������������B

�@

���Q�lURL��

��180��ɂ���������Ȋ֘A�@��

http://www.mof.go.jp/about_mof/bills/180diet/index.htm

�u�Љ�ۏ�̈�������̊m�ۓ���}��Ő��̔��{�I�ȉ��v���s�����߂̏���Ŗ@���̈ꕔ���������铙�̖@���āv

�@�l�I�ɂ͊���Ԃɂ�����ېŔ��㍂�����v�Z����Ƃ��̔���Ԋ҂ɌW�����ł̐Ŕ������ɂ��āA����܂�

�@�u����Ԋҁ|�ō�����Ԋҁ~4/105�~125/100���Ŕ�����Ԋҁv�@�ł���Ă����̂��A

�@�u����Ԋҁ|�ō�����Ԋҁ~6.3/108�~80/63���Ŕ�����Ԋҁv�@�ɂȂ铙�̎�����ׂ̍����v�Z�p�^�[�����C�ɂȂ�Ƃ���ł���B

�@�i����27�N10��1���Ȍ�́u����Ԋҁ|�ō�����Ԋҁ~7.8/110�~100/78�v�@�j

�@�O�̂��߁A����ł̉����_�͈ȉ��̂Ƃ���B

�k1�l�����

1) �ŗ������グ

�@�C ����26�N4��1�� 6.3���i�n������łƍ�����8���j

�@�� ����27�N10��1�� 7.8���i�n������łƍ�����10���j

�i���P�j���̉����́A����26�N4��1���i���ɂ��Ă͕���27�N10��1���j�Ȍ�ɍs���鎑�Y�̏��n���y�ѕېŒn�悩����������O���ݕ��ɂ��ēK�p����B�Ȃ��A�H���̐������ɂ��ď��v�̌o�ߑ[�u��݂���B

2�j�ېł̓K�����i���ƎҖƐœ_���x�j

�@���̎��ƔN�x�̊���Ԃ��Ȃ����{��1,000���~�����̐V�ݖ@�l�̂����A���̎��ƔN�x�J�n�̓��ɂ����đ��̎҂ɂ�蓖�Y�V�ݖ@�l�̊�������50�����ږ��͊ԐڂɕۗL�����ꍇ�ŁA���A���Y���̎ҋy�т��̓���ȊW�ɂ���@�l�̂��������ꂩ�̎҂̉ېŔ��㍂���T���~����ꍇ�ɂ́A���Y�V�ݖ@�l�̊���Ԃ��Ȃ����ƔN�x�ɂ��ẮA���ƎҖƐœ_���x��K�p���Ȃ����ƂƂ���B

�@�i���j���̉����́A����26�N4��1���Ȍ�ɐݗ������@�l�ɂ��ēK�p����B

�Ȃ��f�Ăɐ��荞�܂�Ă����A�ȉ��k2�l�����ő��ŁA�k3�l�����ő��ŁA���^�ł̌������ɂ��Ă͏O�c�@�ɂ����ďC������A����25�N�x�Ő������ɂ����ċc�_����|�̋K�肪�����ɐ݂����A�����I�ɐ摗�肳�ꂽ�B

�k2�l������

�@���s�̏����ł̐ŗ��\���ɉ����āA�ېŏ���5,000 ���~���ɂ���45���̐ŗ���݂���B

�@�i���j���̉����́A����27�N���̏����ł���K�p����B

�k3�l���Y�ې�

�@�����ł̉ېŃx�[�X�y�ѐŗ��\���ɂ��āA���̌��������s���B

�@�C �����ł̊�b�T��

�@�i���s�j

�@5,000���~�{1,000���~�~�@�葊���l��

�@�i�����āj

�@3,000���~�{600���~�~�@�葊���l��

�@�� ���S�ی����ɌW���ېŌ��x

�@�i���s�j

�@500���~�~�@�葊���l��

�@�i�����āj

�@500���~�~�@�葊���l����

�@�������N�ҁA��Q�Җ��͑����J�n���O�ɔ푊���l�Ɛ��v����ɂ��Ă����҂Ɍ���B

�@�n �����ł̐ŗ��\��

�@�i���s�j

�@1,000���~�ȉ� 10��

�@3,000���~�ȉ� 15��

�@5,000���~�ȉ� 20��

�@1���~�ȉ� 30��

�@3���~�ȉ� 40��

�@3���~�� 50��

�@�i�����āj

�@1,000���~�ȉ� 10��

�@3,000 �~�ȉ� 15��

�@5,000���~�ȉ� 20��

�@1���~�ȉ� 30��

�@2���~�ȉ� 40��

�@3���~�ȉ� 45��

�@6���~�ȉ� 50��

�@6���~�� 55��

�@�i���j�C�`�n�̉����́A����27�N1��1���Ȍ�̑������͈②�ɂ��擾������Y�ɌW�鑊���łɂ��ēK�p����B

�@����ł̐ŗ������͒��ڎ��Ǝ҂̔[�Ŋz�Ɋւ�邽�ߑ���ȉe�����y�ڂ��B

�@�ߔN�̐Ő������͎����}��������ƈقȂ�A���@�Ă��������邩���ǂ߂Ȃ��̂ŁA�C�������Ȃ��B

�@�m��Ȃ��Ԃɏd�v�ȏ��������Ă����Ƃ������Ƃ̖����悤�ɐŗ��m�ł����Ă����Œ��A�����Ȃ�HP�`�F�b�N���������Ȃ��Ȃ��Ă��Ă���̂ł���B

|

�@��N�̎Љ�ۏ�Ɛł̈�̉��v����n�܂�������ł̑��ŋc�_����l�߂��}���悤�Ƃ��Ă���B

�@���łɔ�����ӌ��Ƃ��ẮA�����̒Ⴂ�l�قǎ����ɑ���ŕ��S�̊����������Ă��܂��Ƃ�������ł̋t�i�����w�E������̂������悤���B

�@�����������Ɂu����҂͖{���ɏ���łS���Ă���̂��낤���v�Ƃ�������Ŗ@�̍����Ɋւ��^�₪����B

�@����Ŗ@�����̎�|�͊ԈႢ�Ȃ��A����҂�����łS���A���Ǝ҂��[�ŋ`���҂ƂȂ��ď���҂���W�߂�������[�ł���Ƃ������̂ł������B

�@�������Ȃ���A����Ŗ@�̏ɂ́A���Ǝ҂��[�߂����Ŗ@������҂���a����������łƂ͂��Ă��炸�A�u�ېŎ��Y�̏��n���ɌW�����Ŋz�v���́u�ېŕW���z�ɑ������Ŋz�v�ƋK�肵�Ă���A����������ƉېŎ���ƂȂ锄��i�ېŔ���j�ɑ��ĉۂ�������łƂ����\�������Ă���݂̂ŁA�u����҂���a�������v�Ƃ͂ǂ��ɂ��L�q����Ă��Ȃ��B

�@�܂��A�����n�ٕ����Q�N�R���Q�U�������ɂ����āA���́u���Ǝ҂�����̑��������������ő����z�́A�����܂ł����Y����ɂ����Ē��镨�i��̑Ή��̈ꕔ�v�Ǝ咣���A����ɓ������ɂ����Ă��u����҂̕��S�������ŕ��́A���̖{�����Ή��ɉ߂��Ȃ��v�ƕ\�����ꂽ�̂ł���B

�@���ۂ̔[�Ŋz�̌v�Z���A���Ǝ҂����i�̔̔����i�ɏ���ŕ�����悹���Ă���E���Ă��Ȃ��Ɋւ�炸�A�i����Ƃ��Ď�������z�j�~100�^105�ʼnېŕW���z���v�Z���A�����4���i���Łj���悶�āu�ېŕW���z�ɑ������Ŋz�v���v�Z���Ă��܂��B

�@�܂�A�̔����i�ɓ]�łł����A����҂������ł�a�����Ă��Ȃ����Ǝ҂ł����Ă��A�[�ŕ��S�͐����Ă��܂��̂ł���B

�@���̌��ʁA���@��|�͏���ҕ��S�̊Ԑڐłɂ��ւ�炸�A�ł͖@�l�ł⏊���ł̂悤�ȁi�ɂ߂Ċ�ƉېœI�ȁj���ڐł̐��i�����Ƃ����A��������ŖڂƂȂ��Ă��܂��Ă���̂��B

�@���ꂪ����҂⎖�Ǝ҂͂������̂��ƁA����ŗ��m�̒��ɂ��������i���j�����ƂȂ��Ă���B

�@����̐ŗ��A�b�v�ɔ����c�_�����i����ǂ����߂邠�܂�A�ߓx�ɕ��G�����Ă��܂�Ȃ����Ƃ��s��������B

�@�ߋ��̐Ő�������U��Ԃ��Ă݂Ă��A���������x�ɐŊz�v�Z�͕��G�����A�ŗ��m�̔Y�݂̃^�l�͑��������Ă���B

�@���G������Ŗ@�͕S�Q�����Ĉꗘ�Ȃ��B

�@

������ŗ��m�̕��ɂ�����ł̎d�g�݂��u����҂���a����������ł����Ђ��d���ꓙ�̍ۂɎd�����Ɏx����������ł����������Ĕ[�Ŋz���v�Z�����ł���v�Ɛ������Ă���P�[�X�͑����Ǝv���B��ԕ�����₷�������ł��邽�߁A�����g���ږ��ɐ�������ۂ͂悭�g�����A��L�̓��e�𗝉������Ɏg���Ă����������̂ł͂Ȃ����Ǝv���B

|

�@�p�[�}�l���g�g���x���[�Ƃ������t�������m���낤���B

�@����Ɖi���̗��l�A���Г��ŏЉ���Ƃ��ɂ́u�I�g���s�ҁv�ƌĂ�邱�Ƃ������悤�ł���B

�@�����Ă��̒�`�͈�̍��ɒ����ԑ؍݂���̂ł͂Ȃ��A�������������ɋ��Z���鍑��ς��Đ�������l�X���w���A����͎�ɐߐł�ړI�Ƃ��čs����Ƃ����B

�@���Z�҂��Z�҂��́A�`���I�ɂ͑؍ݓ����Ŕ��肷�邱�ƂɂȂ邽�߁A�I�g���s�҂͂܂����ꂼ��̍��ŋ��Z�҂ɂȂ�Ȃ��悤�ɑ؍ݓ����߂���B

�@�Ⴆ�`����183���ȏ�؍݂�����Z�҂ƂȂ�̂ł���A���̓������߂���O�ɑ��̍��֏o������ȂǁB

�@�e���ɂ���ĐŐ��͈قȂ邪�A��{�I�ɏ����ŁE�Z���łȂǂ͂��̍��̋��Z�҂ɑ��ĉۂ����ŋ��ł���A�ǂ̍��ł����Z�҂ɂȂ�Ȃ����Ƃɂ���Đŋ���Ƃ�悤�Ƃ���̂��A���X�̔��z�ł������B

�@�Ƃ��낪�A�ŋ߂ł́A���{�̂悤�ɋ��Z�҂ɂ��Ă͔������鏊���S�āi���������E���O�����j�ɑ��Đŋ����ۂ����̂ɑ��A�Z�҂ł������Ŕ������������ɑ��Ă����͂��̍��̐ŋ����ۂ����悤�ɋK�肳��Ă��鍑�������Ă��Ă���B

�@���{���ɋ�����A�܊p�؍ݓ����������ĔZ�҂ɂȂ��Ă��A���{�����ŏ����i�s���Y�̑ݕt�⊔�̔������j���������Ă���A���̕��͓��{�̏����ł��ۂ����̂ł���B

�@���������āA�^���Ɂu�I�g���s�ҁv�ƂȂ낤�ƍl����̂ł���A�����������鍑�������ł̔������Ȃ����i�^�b�N�X�w�C�u���j�ɂ��Ă����Ȃ���Ȃ�Ȃ��B

�@���{���Ƃ������_�ōl����ƕx�T�w���������ĊC�O�E�o��}���Ă��܂��ƐŎ����������Ă��܂����ƂɂȂ邽�߁A�[���Ȗ��Ƃ��đ����Ă���悤�ł���B

�@�����A���Œ��g�o�̃^�b�N�X�A���T�[�ł��u�I�g���s�ҁv�ɓB���h���悤�Ȋւ���L�q������B

No.2012�@���Z�ҁE�Z�҂̔���i�����̑؍ݒn������l�̏ꍇ�j

1�@���Z�҂ƔZ��

�@�킪���̏����Ŗ@��A�u���Z�ҁv�Ƃ́A�����Ɂu�Z���v������A�܂��́A���݂܂ň���������1�N�ȏ�u�����v������l�������܂��B���Z�ҁi��i�Z�҂������j�́A�������������ꏊ�����̓��O���킸�A���̏����ɂ��Ă킪���ɂ����ď����ł�[�߂�`��������܂��B�Ȃ��A���Z�҂̂������{���Ђ��Ȃ��A���A�ߋ�10�N�ȓ��̊Ԃɍ����ɏZ�����͋�����L������Ԃ̍��v��5�N�ȉ��ł���l���u��i�Z�ҁv�Ƃ����܂��B��i�Z�҂́A�����ɂ����Đ����������Ƃ���ȊO�̏����œ��{�Ŏx����ꂽ���̖��͍��O���瑗�����ꂽ���̂ɂ��Ă킪���ɂ����ď����ł�[�߂�`��������܂��B

�@�܂��A�u�Z�ҁv�Ƃ́A���Z�҈ȊO�̌l�������A���{�����Ő���������(��������)�Ɍ����ď����ł�[�߂�`��������܂��B

2�@�Z���Ƌ���

�@�u�Z���v�Ƃ́A�u�e�l�̐����̖{���v�������A�����Ɂu�����̖{���v�����邩�ǂ����́A�q�ϓI�����ɂ���Ĕ��f���邱�ƂɂȂ��Ă��܂��B

�@�܂��A�u�����v�Ƃ́A�u���̐l�̐����̖{���Ƃ������x�ɂ͎���Ȃ����A���̐l�������ɋ��Z���Ă���ꏊ�v�Ƃ���Ă��܂��B

3�@�����̑؍ݒn������l

�@����l�̑؍ݒn��2�����ȏ�ɂ킽��ꍇ�ɁA���̏Z�����ǂ��ɂ��邩�肷�邽�߂ɂ́A�Ⴆ�A�Z���A�E�ƁA���Y�̏��݁A�e���̋��Z�A���Г��̋q�ϓI�����ɂ���Ĕ��f���邱�ƂɂȂ�܂��B

�i���j�؍ݓ����݂̂ɂ���Ĕ��f������̂łȂ����Ƃ���A�O����1�N�̔���(183��)�ȏ�؍݂��Ă���ꍇ�ł����Ă��A�킪���̋��Z�҂ƂȂ�ꍇ������܂��B

�@1�N�̊Ԃɋ��Z�n�𐔂����ɂ킽���ē]�X�ƈړ�����A������u�i���̗��l�iPerpetual Traveler, Permanent Traveler�j�v�̏ꍇ�ł����Ă��A���̐l�̐����̖{�����킪���ɂ���A�킪���̋��Z�҂ƂȂ�܂��B

�@

�@�O���iA���j�̋��Z�҂ƂȂ邩�ǂ����́AA���̖@�߂ɂ���Č��܂邱�ƂɂȂ�܂��BA���ŋ��Z�҂Ɣ��肳��A�킪���ł����Z�҂Ɣ��肳���ꍇ�A�d�ŏ��ł́A��d�ېł�h�~���邽�߁A���Z�҂̔�����@���߂Ă��܂��B�ǂ���̍��̋��Z�҂ƂȂ邩�肷��ɓ������ẮA�킪����A���Ƃ̑d�ŏ��ɂ��܂����A���Ђ��ЂƂ̔��f�v�f�Ƃ��Ă����������܂��i���đd�ŏ�j�B�Ȃ��A�K�v�ɉ����A�������ǂɂ�鑊���c���s���邱�Ƃ�����܂��B

�@�������N�̏���ҋ��Z��Ђ̎��Њ����^�����A�����|��Ƃ̏����ʼnېŎ������́A�P���ɑ؍ݓ����Ŕ��肷��̂ł͂Ȃ��A�����̖{���i�����I�Ȋ����j���ǂ���ōs���Ă������ɏd�_�����������ʂƌ����悤�B

�@�i���̌�A����ҋ��Z��Ђ̎��Њ����^�Ɋւ��ẮA�ō��قŔ[�Ŏ҂̎咣���F�߂��ď��i���Ă���j

�@��L�̎����Ȃǂ͂��̊z�����z�ł��������Ƃ�����A�������ߊ����������̂ł��邪�A���ۂ̂Ƃ���u�����̖{���v���ǂ����́A�Ŗ����ǂ̔��f�����Ȃ��炸����Ƃ������Ƃł��邽�߁A�u�I�g���s�ҁv������y�ȐߐŎ�i�Ƃ��Ďg���ɂ͂��܂�Ƀ��X�L�[�ł���B

�@�������Ȃ����u�I�g���s�ҁv�ɂȂ��ē��{�̐ŋ��������Ȃ��̂ł���A���ꂱ�����{���̂Ă�o�傪�Ȃ���A���܂��s���Ȃ����낤�B

�@

|

�@����18�N�̉�Ж@�̉����ɂ��A�L����Ђ��p�~�ɂ��ꂽ�̂Ɠ���ւ��ɐV������Ќ`�Ԃł���u������Ёv���x���n�݂��ꂽ�B

�@������Ђ̃����b�g�͐ݗ��E�^�c�R�X�g����r�I�����Ƃ������ƁB

�@�܂��ݗ��ɂ��ẮA�芼�F���s�v�ł�����ؐl����Ɏx�����F�؎萔���i�������5���~�j���s�v�A���o�^�Ƌ��ł�6���~�i�������15���~�j�B���̂��ߐ��ƂɈ˗������ꍇ�ł��o�^�Ƌ��ō��łP�O���~�O��ōς�ł��܂��i������Ђ͂R�O���~�O�オ����j�B

�@�^�c�Ɋւ��Ă��A������Ђ̂悤�Ȍ��Z�����`����������I�̋`�����Ȃ������̃R�X�g�i�����A�o�L��p�j���s�v�ł���_�������b�g�Ƃ��čl������B

�@�܂����哙����o���������ꍇ�A������Ђł͏o���z��2����1�ȏ�����{���ɑg�ݓ���邱�Ƃ���������Ă���i���{��1/2�A���{��]��1/2���j���A������Ђł͂��̂悤�Ȏ��{���K�����Ȃ����߁A�S�z�����{��]���Ƃ��邱�Ƃ��\�ł���i���j�B

�������@����1772 P25

�@���{������������Γo�L���K�v�ɂȂ邵�A�Ŗ����E�{�Ŏ������A�s�����Ŗ��ۂɂ��ꂼ��͏o���K�v�ɂȂ�̂ŁA����͉^�c��傫�ȃ����b�g�ƌ�����B

�@����͓��ɍŏ��͏���������āA����ʂ������Ă����牽�ɕ����Ēlj��o�����낤�ƍl�����Ђɂ͋��K�I�ɂ��A�葱�I�ɂ��傫�ȃ����b�g�Ƃ�����B

�@����f�����b�g�Ƃ��ẮA������Ђɔ�אM�p�x�����Ƃ����_�ƁA�o���ҁi�Ј��j��������ƈӎv����Ɏ��Ԃ�������ꍇ������Ƃ����_����������B

�@���̂悤�ȃ����b�g�E�f�����b�g���l����Ɛ��Ƃ��W�܂��Ďd�����s���ꍇ��n�Ɗ��̃x���`���[�Ȃǂ̎M�Ƃ�����ۂ̋���������Ђł͂��邪�A�^�c�R�X�g���̖ʂ���l���Ă����Y�Ƃ̑����ő�̂��߂̎��Y�Ǘ���ЂƂ��Ďg���鐧�x�ł͂Ȃ����낤���H

�@�M�p�x�͋C�ɂ��Ȃ��Ă��������B��l�Ј��ɂ���Έӌ��Η����C�ɂ��Ȃ��Ă������B

�@�ӊO�Ɛ��Ƃɑ����̂����A�V�������x�͕s���_���������߂����A�g���̂��S�O�������ł���i���̎��Ȗh�q�{�\�Ƃ����悤�j

�@�������A�g���Ă݂Ȃ�������b�g�E�f�����b�g��������Ȃ��B

�@�V�������x�͐H�킸���������ɁA�܂��͎g���Č��邱�Ƃ���n�߂�ׂ����낤�B

|

�@��N����23�N11��30���ɐ����A��12��2�������z�E�{�s���ꂽ�w�o�ώЉ�̍\���̕ω��ɑΉ������Ő��̍\�z��}�邽�߂̏����Ŗ@���̈ꕔ����������@���Ē��C���x�i������23�N�x�Ő������@�Ă̑��e�j�ł��邪�A���ڂ͍X���̐����Ɋւ�������ł������B

�@�X���̐������Ԃ̉����i1�N��5�N�j�Ɋւ��Ă͈ȑO�����R�����ł��Љ���Ƃ���ł��邪�i�Љ���Ƃ��萬���j�A���̑��ɂ��u�X���̐����͈͂̊g��v������ȉ���2�_�̉��������荞�܂�Ă����B

�@1�j�����\���v�����p�~���ꂽ�[�u

�@2�j�T���z�̐������������ꂽ�[�u

�@��̓I�ɐ�������ƁA1�j�̓����\���v���ɂ��ẮA�]���A�@�l�ł́u���z�����̉v���s�Z���v�̑[�u�⑊���ł́u�z��҂ɑ��鑊���Ŋz�̌y���v�̋K��͌����Ƃ��Ċm��\�����ɁA�K�p������z�̋L�ڂ�����ꍇ�Ɍ���K�p��F�߂��Ă���A�m��\���ŋL�ڂ���Ă��Ȃ���A���̌�̏C���\����X���̐����œK�p���邱�Ƃ��ł��Ȃ��Ƃ������̂ł������B�i�z��҂ɑ��鑊���Ŋz�̌y���ɂ��ē����\�����ɖ������ł������������Y���������ꂽ�ꍇ���ɂ͓K�p���邱�Ƃ��ł���ꍇ������B�j

�@���ꂪ����̉����ŁA�m��\����ł��C���\����X���̐������_�ł����̓K�p���邱�Ƃ��ł���悤�ɂȂ����Ƃ������̂ł���B

�@����A2�j�T���z�̐����Ƃ͍T�����̋��z�������\���̍ۂ̐\�����ɋL�ڂ��ꂽ���z�Ɍ��肳���Ƃ������̂ł������B

�@�Ⴆ�A�����ł̐F�\�����ʍT���͎��Ə����ғ���������L���̗p���邱�Ƃɂ���ē��T�I�ɏ�������ő�65���~���T���\�ƂȂ鐧�x�ł��邪�A�T���O�̎��Ə�����65���~�ɒB���Ȃ������ꍇ�ɂ͂��̒B���Ȃ��������z�܂ł��T���̌��x�ƂȂ�i��F����1000���~�A�K�v�o�950���~�ōT���O������50���~�̏ꍇ�A�F�\�����ʍT����50���~�����x�j�B

�@�����āA����C���\�����������Ď��Ə������̋��z��65���~���邱�ƂƂȂ��Ă��A�F�\�����ʍT���͓����\���̍ۂɋL�ڂ��ꂽ���z�Ɍ��肳��邽�߁A65���~�܂ő��₷���Ƃ��ł��Ȃ������̂ł���i����50���~�̐F�\�����ʍT�����ď����O�~�B����C���\���ɂ��T���O������50���~��65���~�ɂȂ��Ă����Ə����̋��z��65���~-65���~��0�~�Ƃ͂Ȃ炸�A65���~-50���~��15���~�ƂȂ��Ă��܂��j�B

�@���ꂪ�A����̉����ŁA�X���̐����ɂ��A�K���Ɍv�Z���ꂽ�����z�܂œ����\�����̍T�����̋��z�z���邱�Ƃ��ł��邱�ƂƂ��ꂽ�B

�@

�@�܂��[�Ŏ҂��猩��Γ�����O�Ƃ����A������O�Ȃ̂ł��邪�A�Ŗ����̐Ŗ����s�ʂ�z�����ĉߋ��̐\���̓��e�̏C���ɋy�э��������̂��i�v����ɂ߂�ǂ����������H�j�B

�@�Ŗ������Ŕ��i�C���j�����������Ă��[�Ŏ҂Ɂu��������̓K�p�ĂȂ��������獡����ł��g���܂���ˁI�H���Ⴀ�C�����z�Ɣ�r���ă`�����ł��ˁB�v�Ƃ�������Ɓu�ゾ���W�����P������Ȃ�I�i���b�L�[�I�j�v�Ƃ����v�����������̂������Ȃ��B

�@�ゾ���W�����P���Ƃ������ƂŌ����A����23�N�̐Ő�������j�ɂ́u���p���邩���Ȃ����ŁA�L���ɂ��s���ɂ��Ȃ鑀��\�ȑ[�u�v�Ƃ��Č������p���������̑����Z���[�u�ɂ��Ă������\���v����p�~����悤�ɋL�ڂ���Ă������A����̉����Ɋւ��Ă͂����̍��ڂ����O����Ă���B

�@�m���Ɂu�Ԏ��ɂȂ肻��������v�Ƃ������ƂŐŖ��㌸�����p�����A�Ŗ������Ŏw�E�������炠��ĂČv�シ����Ď��ł͌ゾ���W�����P���̉����̂ł��Ȃ����A�Ŗ��������̂����藧���Ȃ��Ȃ��Ă��܂��Ƃ��������̏��O�Ƃ������Ƃł��낤�B

�@������ɂ���A���R����ׂ��[�u������悤�ɂȂ����̂ł��邩��[�Ŏ҂̌����m�ۂƂ����Ӗ��ł͂��������ł������Ɗ�����B

�@

�@�Ȃ��A�X���̐����ɂ������Ă͍X���������ɍX���̗��R�̊�b�ƂȂ�u�������ؖ����鏑�ށv�̓Y�t�`�������m������Ă���̂Œ��ӂ��ꂽ���B

�@�܂�����܂ł��ؖ����ނ��o���Ȃ��ƍX�����Ă��炦�Ȃ������̂ŁA������͕ύX�͂Ȃ��̂ł��邪�A���܂ł́u�Ȃ��Ȃ��s���v�ł͂Ȃ��A�X���̐������x���̂̎葱���I�[�v�����̈�Ƃ��Ă̑[�u���낤�B

|

�@�l��Q:�o�c�Z�[�t�e�B����(��:������Ɠ|�Y�h�~����)�ɂ��ċ����ĉ������B

�@���Ί|���̑S�����͈ꕔ���ԋ������ɂ��ւ�炸�A�x�o�����|���̑S�z���@�l�Ōv�Z�㑹���Z�����͏����Ōv�Z��K�v�o��v�オ�F�߂��Ă���o�c�Z�[�t�e�B���ρB

�@���̂�����������ƁA�l���Ǝ�ɂ�(�ߐŖړI��?)�L�����p����Ă��鐧�x�ł���B

�@�������A���̑����Z�����͕K�v�o��v��͖������ɔF�߂��Ă����ł͂Ȃ��A�@�l�łł͊m��\�����ɕK�v�������L�ڂ����ʕ\10(9)(����̊���ɑ��镉�S�����̑����Z���Ɋւ��閾��)�̓Y�t�ƓK�p�z����(����23�N4��1���Ȍ�I�����鎖�ƔN�x����)�ւ̋L�����K�v�ł������B

�@��������łł́A�d�œ��ʑ[�u�@��28���2���ɂ����Ċm��\�����ɕK�v�����̋L�ڂ����閾���̓Y�t�����邱�Ƃ��K�v�o��Ɍv�シ��v���Ƃ���Ă���B

�@�Ƃ��낪���̖����A�@�l�łƈقȂ�l�����@�艻����Ă���킯�ł͂Ȃ��B�܂�K�v�Ƃ���Ă��鍀�ڂ����L�`���ƋL�ڂ���Ă���Ηl���͂ǂ��ł������Ƃ������B

�@�ł��A�D���ɂ��Ă�����ƌ�����Ƃ������Ė����Ă��܂����́B

�@���{�l�̔߂������ł���B

�@����Ȃ��Ȃ��ɁA�o�c�Z�[�t�e�B���ς̎��{��̂ł���Ɨ��s���@�l ������Ɗ�Ր����@�\������HP�ɂĖ����̗l����Ꭶ���Ă���̂ł��Љ�����B

���Ɨ��s���@�l������Ɗ�Ր����@�\HP �悭���鎿�⁄

�|����K�v�o��ɎZ������ɂ́A�ǂ���������ł���

�@��:�|�Y�h�~���ς̎���ɂ͂��̖����̗Ꭶ�͖��������悤�ɋL�����Ă���̂ŁA��͂�₢���킹�����������̂�HP�Ō��J���邱�Ƃɂ����̂��낤�B

�@���̂悤�ȏ��͂ǂ�ǂ���J���Ă�������������p�ґ����@�\�������Ԃ̖��ʂ��Ȃ���̂ŁA���݂��Ƀ����b�g������Ǝv���B

�@�t�Ɋ������Ȃǂŕ�����ɂ����T�C�g�̍\�������Ă�����A��[���Ɍ��\����Ă��Ȃ������肷��ƁA�K�v�ȏ�ɃC�����Ƃ��Ă��܂��͎̂��������낤���B

�@�ǂ��̊������Ƃ͌���Ȃ����c�B�˂��Љ�ی��W�́c�B

�@(���Ȃ݂ɍ��Œ��͊������̒��ł͏����J���撣���Ă�������Ǝv�����A�Ŗ@���̂��O���[�]�[�����߂��Ȃ̂ŃJ�o�[�ł��Ă��Ȃ����̂����X����̂͒v�����Ȃ��Ƃ��납�c�B)

|

�@�Ő������͖��N�s���邪�A���̐�������̉�����̂́A���{���Ő�������ł̋c�_���o�ĔN���ɍs����Ő�������j�̊t�c���肩��ł���B

�@�t�c���肳�ꂽ�@�Ă�2�����ɍ���ɒ�o����A3���㔼�ɉ��E�����B4��1������{�s�Ƃ����̂���������̈�ʓI�ȗ���ł������B

�@�Ƃ��낪�A����22�N7���̖���}�Q�@�I�̑�s�ɂ��u�˂��ꍑ��v�A����ɍ�N3���̐k�Ђ������A�@�Đ����̗���ɑ傫�ȉe�����y�ڂ��Ă���B

�@�{���Ȃ��3�����ɑS�Đ�������͂������������@�Ă����A����23�N3��31���ɐ��������̂͑d�œ��ʑ[�u�@�̂Ȃ��@�āi�Ƃ肠�����̉����j�ɗ��܂����B

�@���̌�́A��j�̓��e������6���ɑ��e�A12���ɑ��e�𐬗�������Ƃ����A��}�̊�F���M���Ȃ��琬���������Ȗ@�Ă��珬�o���ɂ���Ƃ�����@���Ƃ�ꂽ�̂ł���B

�@���ʁA�����̐Ő�������j�ɂ͋L�ڂ���Ă������̂̐������Ȃ������@�Ă����������݂��邱�ƂƂȂ����B

�@����23�N�ɂ����邻�̂悤�ȏ��A����24�N�x�̐Ő�������j�̒��g�́A��݂����Ɋe�Ȃ̗v�]�������L�ڂ���̂�����A����23�N�x�̐ςݎc�����̂����A������x��}�Ƌ��c�̗]�n��������̂𒆐S�ɋL�ڂ��邱�ƂƂȂ����B

�@���̂��߁A����24�N�x�Ő�������j�ł́A�T�v���C�Y�I�ȓ��e���قƂ�ǂȂ��������A���̑��蒷���I�Ȑ���r�W��������镶���Ƃ��ĕ���24�N1��6���ɎЉ�ۏ�E�ň�̉��v�̑f�Ă����܂Ƃ߂�ꂽ�B

�@�f�Ăɂ��ƍ���̎Љ�ۏ�E�ň�̉��v�́u�Љ�ۏ�̋@�\�����E�@�\�ێ��̂��߂̈�������m�ۂƍ������S���̓����B����ڎw�����́v�ƈʒu�Â����Ă���A�O�������͊m���ɎЉ�ۏᐧ�x���v�̓��e�ɂ��ċL�ڂ���Ă���B

�@�������A�㔼�̐Ő������̓��e������ƕ���23�N�x�̐Ő�������j�ɋL�ڂ���Ă������A����24�N�x�̐Ő�������j�ł́A������������Ă��܂��Ă��������ł̑��Łi��b�T���̈��������j�����L�ڂ���Ă���A���̑�j�Ƃ��Ăׂ����ȓ��e�ł������B

�@���������āA���܂ň�����Ȃ�������j�������ł������Ȍ����I�Ȃ��̂ƁA��}�̔����K���Œ����Ԃ̋c�_���K�v�Ȃ��̂ɕ������Ƃ�����ۂ���B

�@�J�ł́A��̉��v�̏���ł̑��ł��N���[�Y�A�b�v����Ă��邪�A����ȊO�ɂ������ł̑��ł�[�ŎҔԍ����x�i�}�C�i���o�[�j�̓������A��̓I�ȉ����Ă����荞�܂�Ă���B

�@�͂Ă��āA���N�̐Ő������̗���͂ǂ��Ȃ邱�Ƃ��B

�@��N�Ɠ����悤�ɁA�قƂ�Ǘ��N�ɐςݎc���Ƃ������Ƃ̖����悤�ɁA�^��}�̐^���ȋc�_�Ƌ�̓I�ȍs���͂����҂����1�N�ł���B

|

�{�V�ی��ɓZ���ŋ��̘b�B

�@�l���x�������{�V�ی��Ɋւ���ی����̎�舵���́A�@�l�Ŗ@��{�ʒB9�|3�|4�Ɍ_��`�ԕʂɈȉ��̒ʂ�L�ڂ���Ă���B

�C�D�ی������l�����S�ی����F�@�l�A�����ی����F�@�l

�����ی����̑S�z�����Y�v��

���D�ی������l�����S�ی����F�]�ƈ��̈⑰�A�����ی����F�]�ƈ�

�����ی����̑S�z���]�ƈ��i�����y�юg�p�l�j�ɑ��鋋�^

�n�D�ی������l�����S�ی����F�]�ƈ��̈⑰�A�����ی����F�@�l

�����ی�����2����1���Y�v��A�c��2����1�͊��Ԃ̌o�߂ɉ����đ����Z���i�����������E���ے������̑�����̎g�p�l�݂̂��ی��҂Ƃ��Ă���ꍇ�ɂ͋��^�Ƃ����j

��L�̂����n�D���n�[�t�^�b�N�X�v�����i1/2�����v�����j�ƌĂ��_��`�ԂŁA�ȑO�͖@�l�ł̐ߐŖړI�Ŏg���Ă������̂ł���B

���������ɉ��p���āi�Ƃ������ʒB�̌��𗘗p���āj�A�n�D�̐����ی����Ǝ��S�ی����̎��l���t�ɂ������̂��t�n�[�t�^�b�N�X�v�����ƌĂ�鏤�i�ł���B

�j�D�ی������l�����S�ی����F�@�l�A�����ی����F�]�ƈ�

�t�n�[�t�^�b�N�X�v�����ł́A2����1��@�l�ő����Z���A����2����1���]�ƈ��ɑ��鋋�^�Ƃ��ď������A�S�z�����Z�����ł���Ƃ���搂�����ŁA�L����W���s���Ă����i�������@����̖����K��͖����j�B

�������t�n�[�t�^�b�N�X�v�����ł́A�������̐����ی������]�ƈ������ۂ̈ꎞ�����̌v�Z��A�����Ŗ@��{�ʒB�����Ŋ�{�ʒB34�|4�𗘗p���āA���^�ېł���Ă��Ȃ��ی��������i�@�l�ő����Z�����ꂽ2����1�����̋��z�j���������z����T�����Ĉꎞ�����̌v�Z���ł���Ƃ������̂ł������B

�����Ŗ@��{�ʒB�����Ŋ�{�ʒB34�|4�@�ߑ�183���2����2�����͑�184���2����2���ɋK�肷��ی������͊|���̑��z�ɂ́A���̈ꎞ�����͖����Ԗߋ����̎x������҈ȊO�̎҂����S�����ی������͊|���̊z�i�����̋��z�̂����A�����Ŗ@�̋K��ɂ�葊���A�②���͑��^�ɂ��擾�������̂Ƃ݂Ȃ����ꎞ�����͖����Ԗߋ����ɌW�镔���̋��z�������B�j���܂܂��B

�i���j�@�g�p�҂����S�����ی������͊|����36�|32�ɂ�苋�^���Ƃ��ĉېł���Ȃ��������̂̊z�́A�ߑ�183���2����2�����͑�184���2����2���ɋK�肷��ی������͊|���̑��z�Ɋ܂܂��B

���ꎞ�����̌v�Z��

�C�D�@�l���S�������T�����F�߂���P�[�X

�i�����ی���150���~�|�����ی���50���~*�|���ʍT��50���~�j�~1/2��25���~

*25���@�l���S�A25���l���S�i���^�ېōς݁j

���D�l���S�i���^�ېŁj���������T�����F�߂��Ȃ��P�[�X

�i�����ی���150���~�|�����ی���25���~*�|���ʍT��50���~�j�~1/2��37.5���~

*25���l���S�i���^�ېōς݁j

�@�l�����S�����ی����܂ŏ����Ōv�Z��T���ł���Ƃ�����舵���������Ă͔[�Ŏ҂ƉېŒ����ōٔ����s���Ă���A��R�A��R�Ƃ��ɔ[�Ŏ҂����i���Ă���B�i�ō��قɂČW�����j

�Ƃ��낪��N�̕���23�N�Ő�������j�ɂ����āA�]�ƈ����ŋ��^�ېł��ꂽ�ی����݈̂ꎞ�����̕K�v�o��ɂł���|�̉��������L����A����23�N6��30���t���ŏ����Ŗ@�{�s��183���4����3�����������ꂽ�B

�܂��A���̉����͕���23�N6��30���Ȍ�Ɏx������ꎞ�����ɂ�����ی������ɂ��ēK�p����邱�ƂƂȂ��Ă���A�ی��_������{�s�i6/30�j�O�ł��T�����F�߂��Ȃ����ƂɂȂ�̂ŗv���ӁB

�����Ŗ@�{�s��183���4����3��

�S�@��ꍀ�y�ё�ɋK�肷���ی������͊|���̑��z�́A���Y�����ی��_�ɌW���ی������͊|���̑��z���玟�Ɍf������z���T�����Čv�Z�������̂Ƃ���B

�i�ȗ��j

�O �@���Ƃ��c�ތl���͖@�l�����Y�l�̂��̎��ƂɌW��g�p�l���͓��Y�@�l���g�p�l�i�������܂ށB�����O����ꍆ�ɂ����ē����B�j�̂��߂Ɏx�o�������Y�����ی��_�ɌW���ی������͊|�������Y�l�̂��̎��ƂɌW��s���Y�����̋��z�A���Ə����̋��z�Ⴕ���͎R�я����̋��z���͓��Y�@�l�̊e���ƔN�x�̏����̋��z�̌v�Z���K�v�o��͑����̊z�ɎZ���������̂̂����A�����̎g�p�l�̋��^�����ɌW��������z�Ɋ܂܂�Ȃ����̂̊z�i�O�Ɍf������̂������B�j

�����Ȃɂ��Ă݂���Ă������B

�ېʼn���̌����ؗ�ɍǂ����Ƃ������Ƃ��낾�낤�B

���Ȃ݂ɁA����̍ٔ���������ꂽ�K��Ɋւ��Ă͏o���i�����ی����j�̘b�Ȃ̂ŁA������i�ی����j�̎�舵�����S�z�������F�߂�ꂽ�킯�ł͂Ȃ��B

���������A��������O���[�]�[���Ȑv�̏��i���ƍl�����Ă������߁A��ʂ̐��ۉ�Ђł͎�舵�������Ă��炸�A�̔������̂͂���قǂȂ������ƋL�����Ă���B

�ی��͕ۏ�E���~�ړI����O��B�ߐŖړI�ōs���ƉΏ�����͖̂ڂɌ����Ă���B

|

���Œ�HP�ɂ�����10��31���A����23�N�x�Ő������Ɋւ������Ŗ@�̉������������J���ꂽ�i�@�Ď��̂͊���6���ɉ��E�����j�B

����Ŗ@�����̂��m�点�i����23�N9���j

���e�́A�قڂ����R�����ŏЉ���Ő�������j�̂Ƃ���i�Ԏ������ۂ̖@�ĂŏC�����ꂽ�����j

�E�ƐŎ��Ǝ҂̗v���̌�����(����Łj

�@���s���x�ł́A�ېŔ��㍂���P�疜�~�����ꍇ�ɗ��X������ېŎ��Ǝ҂ƂȂ邪�A�����������x�����p�����ېœ����}������ϓ_����A�ېŔ��㍂���㔼���i�U�����j�łP�疜�~����ꍇ�ɂ́A��������ېŎ��Ǝ҂ƂȂ�悤�ƐŎ��Ǝ҂̗v�����������B

�@�������A�������Ǝ҂̎������S�ɂ��z�����A�ېŔ��㍂�ɑウ�Ďx�����^�̊z���㔼���i�U�����j�łP�疜�~���邩�ۂ��ɂ�蔻�肷�邱�Ƃ��ł��邱�ƂƂ����B

�@�i��L�����͂��̔N���͂��̎��ƔN�x������25�N1��1���Ȍ�ɊJ�n������̂ɂ��ēK�p�j

�E�d���Ŋz�T�����x�ɂ����邢����u95�����[���v�̌�����(����Łj

�@���s���x�ł́A���Ǝ҂̎������S�ɔz������ϓ_����A�ېŔ��㊄����95���ȏ�̏ꍇ�ɂ͑S�Ă̎d����ɂ��Ďd���Ŋz�T�����F�߂��Ă��邪�A���x�̎�|�Ɋӂ݁A

���̐��x�̑Ώێ҂��A�P�N�Ԃ̉ېŔ��㍂���T���~�ȉ��̎��Ǝ҂Ɍ��肷��B

�@�i��L�����͕���24�N4��1���Ȍ�ɊJ�n����ېŊ��Ԃ���K�p�j

����̂��m�点�̂��߂ɗp�ӂ��ꂽ�p���t���b�g�ɂ́A���Ȃ�ׂ����i�{�s�߁j���������܂��Đ}�����Ă���Ă���̂ŁA���������Ɍg���҂Ƃ��Ă͂��肪�����B

�Ƃ����̂́u�ł͂������߂ł����ȁv�Ƃ����_���Ċm�F�ł��邩��ł���B

�������������������������Ă���ƁA���̎d�g�݂���ʔ[�Ŏ҂̕��ɗ�������Ƃ����̂͂��Ȃ荓�Șb���Ɗ�����B

�傫�ȉ��������邽�тɐŖ@�Ƃ������̂��������牓�����݂ɂȂ��Ă����Ă���C�����āA�����N���̉A�d���Ǝv���قǂł���B

����ł����낤���H���̍��̐Ő��́B

|

�������s�������������̃��[���}�K�W���ɂ����āA�ꕔ�̊O���n�ی���ЂŔ̔����Ă���K���ی��̖��_�ɂ��ďЉ���B

�������ŗ��m�������^�b�N�X�j���[�X�i���P��z�M�j

�K���ی��ɂ��Ďx�����̑����Z���i��p�v��j���F�߂��Ă���̂́A��ʓI�ɉ�̕Ԗߋ�����z�ł��邽�߂Ȃ̂����A

�ꕔ�̊O���n�ی���ЂŔ̔����Ă���K���ی��ɂ��ĉ��Ԗߗ��������ی�����90��������̂�����B

�@���ߓI�ɂ͎��Y�v�シ�ׂ��ő����Z������̂͂��������Ɗ�����̂ł��邪�A���Œ��̌ʒʒB�⎿�^��������W�ł͑����Z��OK�Ƃ̋L�q������B

���Œ�HP�`�@�l�ŌʒʒB�`

�@�l�_��́u����ی��i�I�g�ۏ�^�C�v�j�E��Õی��i�I�g�ۏ�^�C�v�j�v�̕ی����̎戵���ɂ���(�@�߉��ߒʒB)

�u�ŗ��m�͖@���Ƃł��邩��A�ʒB�ł͂Ȃ��@���Ɋ�Â��ď������s���ׂ��ł���v�Ƃ́A�Ƃ����ʒB�Ɉӎ������������Ȑŗ��m�����߂錾�t�Ƃ��đ厖�Ȍ��t�ł���Ǝv���B

�������Ȃ���A����̂悤�ɖ@���ߓI�ɂ̓A�E�g�i���Y�v�シ�ׂ����́j�ł���̂ɁA�ʒB�ł̓Z�[�t�i��p�v��OK�j�Ƃ��Ă���ꍇ�A�ȒP�ɖ@���ɏ]���Ƃ͌����Ȃ���肪����B

���ہA�ٔ����ɂ��A�@����F�߂��Ă��Ȃ��Ă��A�[�Ŏ҂̌����~�ς̎�i������Ȃ������u����ׂ��ł������Ƃ��Đŗ��m�̑��Q����������F�߂�����������B

��̓I�ɂ́A�@����̌����I�ȍX���̐������ԁi1�N�ԁj���߂����ꍇ�A������͒Q�菑���o���ĐŖ���������̍X���𑣂����ƂɂȂ�̂����A���̒Q��ɂ��Ė@���ɂ͈�؋K�肳��Ă��Ȃ��B

�������A�˗������ŗ��m���Q��葱�������Ȃ��������Ƃɂ���Ĕ[�Ŏ҂���������Q�ɂ��Đŗ��m�̑��Q�����ӔC��F�肵���Ƃ��������ł���B

�������ف@�ŗ��m�ɔ������߁@���z�X���̒Q����`���i�T���Ńj���[�X�j

����̃K���ی��̖��ɖ߂�ƁA�@���ߏ�̓A�E�g�����ʒB�ł����F�߂Ă���ꍇ�A�ʏ�̖@���߂ɏ]�����Ƃ͔[�Ŏ҂ɑ��Q��^���Ă��܂����ƂɂȂ�B

�ƂȂ�A���@��̎蓖�Ă�����Ă��Ȃ��ȏ�A�ʒB�Ɋ�Â����������s���K�v���o�Ă���̂ł���B

���͍��A���͔��Ȃ�b�͑������A���̊ԂɍL��ȃO���[�]�[������������Ă���̂��Ŗ@�̎���Ȃ̂ł���B

|

�قړ����C�g�C�V�� - �N���l�R���}�g�� �c�m�`

�f���炵�����k�ł͂���̂����A�ʂ����č����ȂƐՂ܂ł��Ċ��łɂ���i���m�ɂ͎w����̎w���j�K�v���������̂��Ƃ����C�����Ȃ����Ȃ��B

�����Ŏא������Ă��܂����B

���͌����Ƃ��Ċ��̑����Z���Ɍ��x���݂����Ă���B

�������Ȃ�����x���݂����Ă���̂͊̑�������Ȃ���ʓI�Ȋł���A

����n�������c�̓��Ɏx�o�������͂��̑S�z���Z�����邱�Ƃ��F�߂��Ă���B

�܂�A�킴�킴���c��ݗ�����K�v�͂Ȃ������Ђ����s���{���E�s�����A�͂��܂����{�ԏ\���Ђ⒆�������Ɋ�����Ζʓ|�Ȏ葱���ނ��ƂȂ����łŔ�Вn�x�����s�����Ƃ��\�Ȃ̂ł���B

���O�ō�������c�̕����̎g�r��l�C���ɂ������߂���Ƃ����Ӑ}������̂�������Ȃ����A�C���^�r���[�L�����ɂ�����Ƃ���A

�w����̎w��̏����͌��v�����S�ۂ���Ă��邩�ǂ����A�܂莄��Ƃ��̎����ł�����c�ɑ��ĉ��炩�̎w�������邱�Ƃ͂ł��Ȃ��̂ł���B

�u���}�g�����̍��c�Ɋ�t����i�K�Ŗ��łɂ��Ă��������܂����B

�������A�������炠�ƁA���ɂ������ɂ��ẮA���}�g�͂������o�������Ȃ��ł��B�v

�ł���A���̓��Ԃ��Ђ������E�s�ւ̊ł̓_���������̂��A���c���^�c����ɂ��R�X�g�������邾�낤���A��Вn�̒n�������c�̂̕����n���Z���̃i�}�̐����ĕK�v�ȂƂ���Ɏ���������U�邱�Ƃ��ł��邾�낤���A�Ȃǂƍl����ƔɖZ�ȍ����Ȃ̒S���҂���������ł܂ŁA�w����̎w������K�v���������̂��Ƃ����C�����Ȃ����Ȃ��B�B

������Ȏ������Ă���Ǝ����A�P�Ȃ�L����`�ړI�ƂƂ�ꂩ�˂Ȃ��̂ŁA

�����̓_�ɂ��Ă͂��������������K�v���낤�B

�܊p�̑P�s�Ȃ̂�����B

|

�@�l�ł̐\�����s�̂̐Ŗ��\�t�g���g���čs���ꍇ�ɓ���Y�܂���̂��A�}�j�A�b�N�ȕʕ\�i�@�l�Ő\�����̈ꕔ�j�̑��݂ł���B

�Ƃ����̂��s�̂̃\�t�g�ł͔�p�Ό��ʂ̊ϓ_����A������g�p����@��̏��Ȃ��ʕ\�ɂ��Ă͍쐬�@�\��p�ӂ��Ă��Ȃ����Ƃ���������ł���B

����A���Œ��������Œ��Ă���e-tax�\�t�g�́A�s�̂̃\�t�g���g������͈������̂́A�S�Ă̕ʕ\���쐬���邱�Ƃ��ł���B

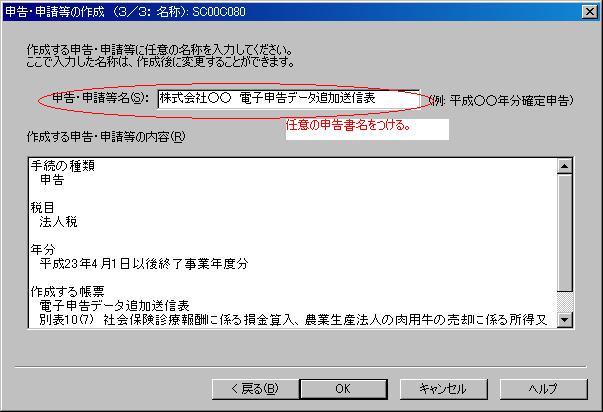

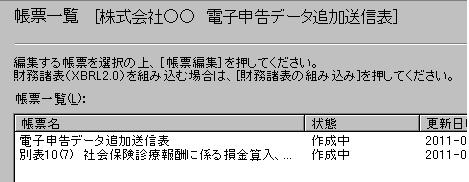

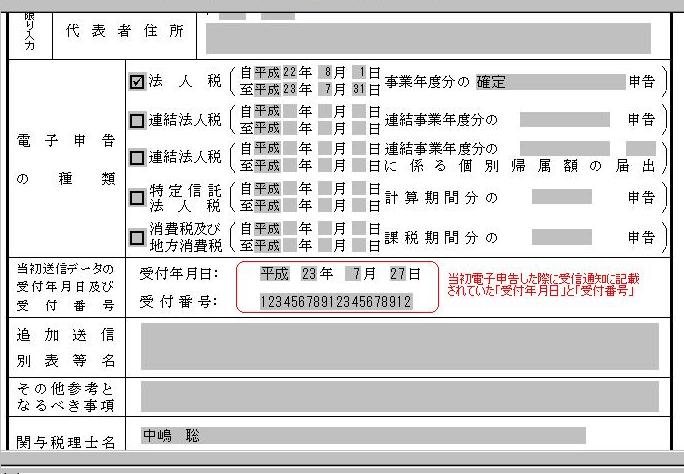

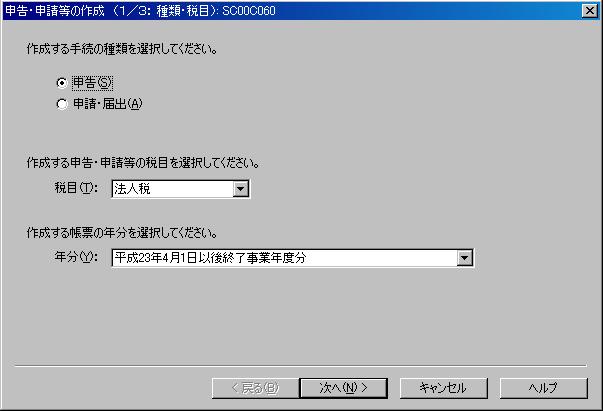

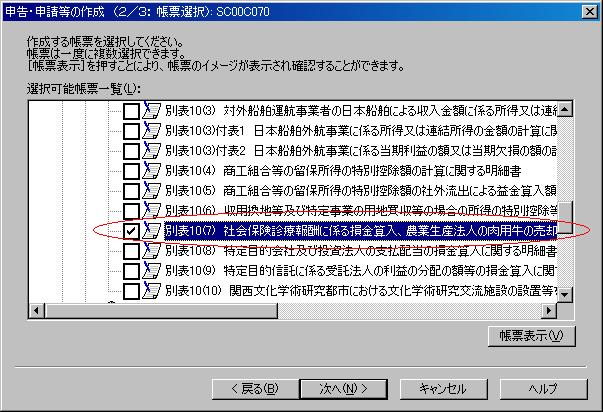

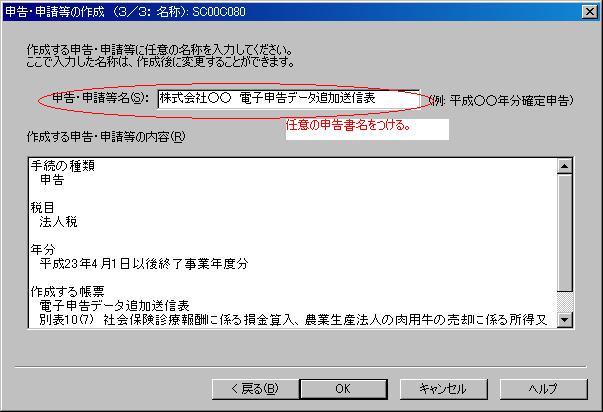

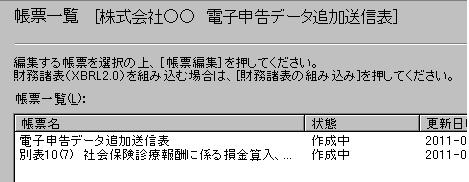

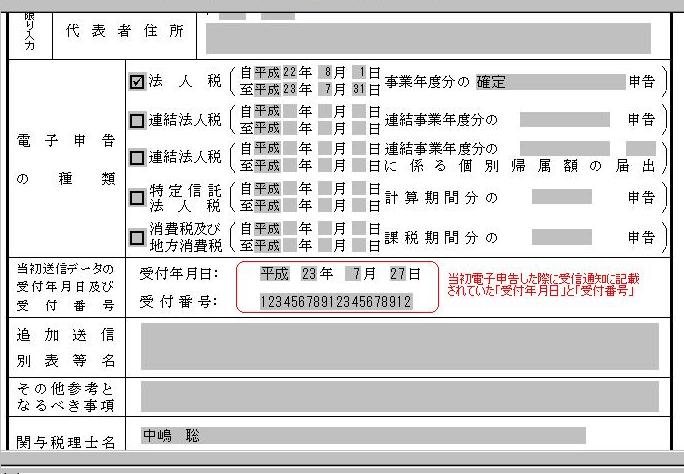

����̃R�����ł́A�{�\���͎s�̂̃\�t�g���g���}�j�A�b�N�ȕʕ\����e-tax�\�t�g���g���ēd�q�\����������@���Љ�����Ǝv���B�i�u���̕ʕ\�������ő��������Ȃ��́H�v�Ƃ����c�b�R�~�͖����̕����ŁE�E�j

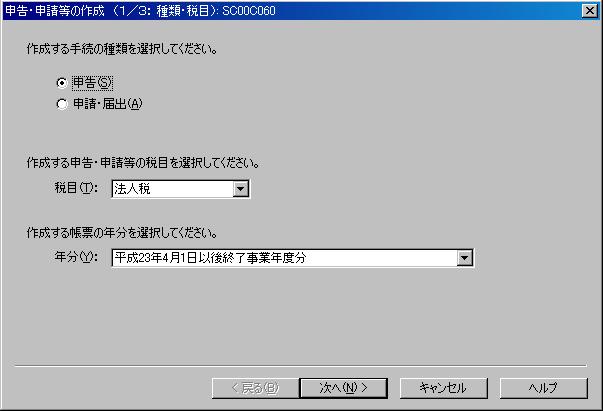

1)�܂��͕��ʂɎs�̂̃\�t�g�œd�q�\���i���̍ہA��M�ʒm�ɕ\������Ă����t�N�����Ǝ�t�ԍ�������or�v�����g�A�E�g���Ă����j�B

2)e-tax�\�t�g�𗧂��グ��B

3)���p�ґI�����A�@�l�Ő\�����̐V�K�쐬

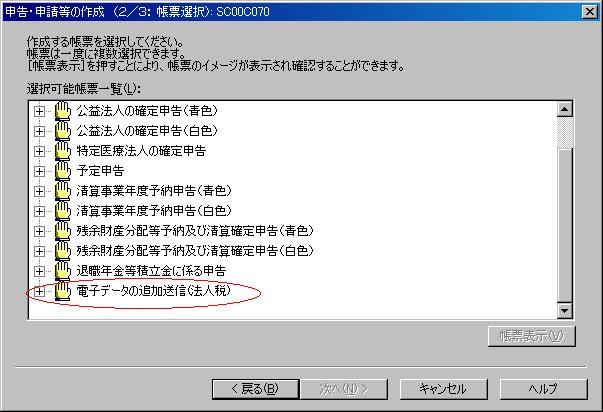

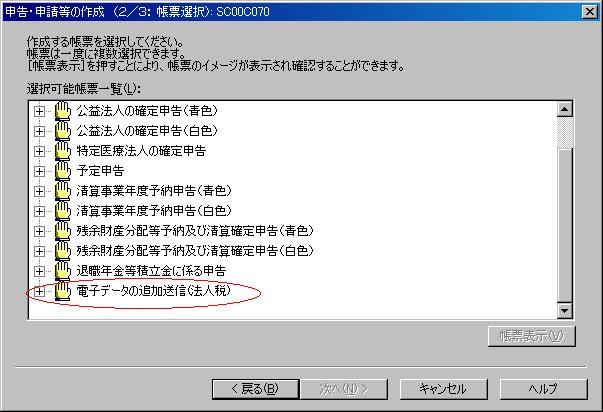

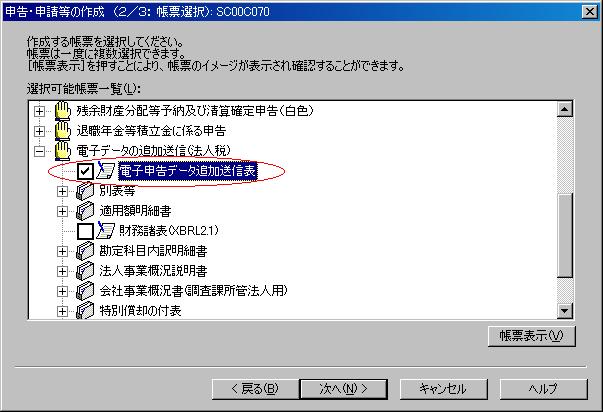

4)�쐬���钠�[��I�������ʂň�ԉ��ɂ���d�q�f�[�^�̒lj����M�i�@�l�Łj�̓��ɂ���u�{�v���N���b�N�B

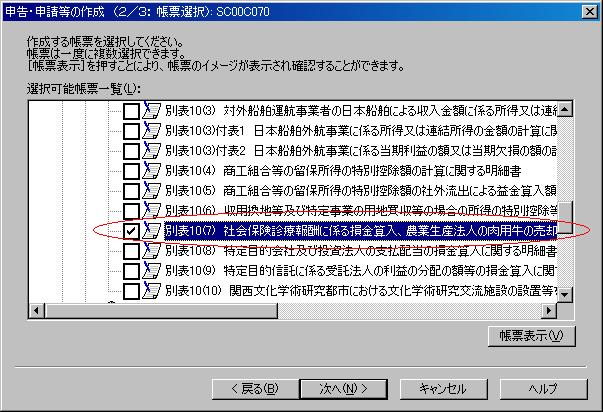

5)�u�d�q�\���f�[�^�lj����M�\�v�ƒlj����M�������ʕ\�Ƀ`�F�b�N�}�[�N��t����i����͕ʕ\10�i7�j��I���j�B

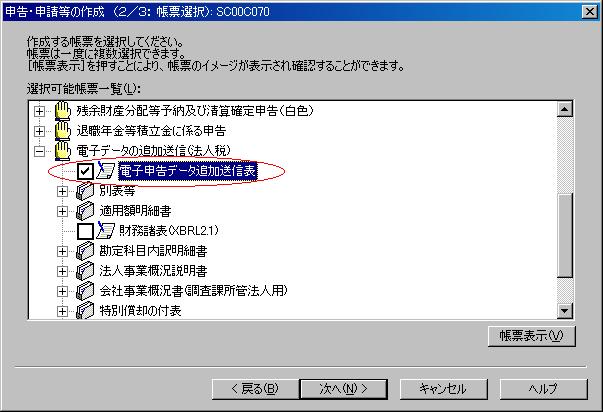

6)�C�ӂ̐\���E�\�����̖��̂����āuOK�v�B

7)�\�����鎖�ƔN�x���̊�{����o�^����ƒ��[�I����ʂɂȂ�̂ŁA�lj�����ʕ\���_�u���N���b�N���ē��e���́B���͂��I��������쐬�������Ē��[�ۑ��B

8)�����āu�d�q�\���f�[�^�lj����M�\�v���_�u���N���b�N���ē��́B�i�����\���f�[�^�̎�t�N�����E�E�̗���1)�Ń���������M�ʒm�ɋL�ڂ���Ă����N�����ԍ�����́j

9)��͒ʏ�̓d�q�\���̎葱���Ɠ��l�B

�ŗ��m���d�q�\������ꍇ�́A

��U�\���f�[�^���u��o���v�����p�҃t�@�C����ŗ��m�̃t�@�C���ɕύX����o�����f�[�^���u�ǂݍ��݁v���u�d�q�����v���u���M�v�B

���ɂ����m�̐ŗ��m�搶�������Ǝv�����A���Y�L�^�I�ɏЉ�Ă݂�����ł���B

|

����22�N�x�̐Ő������ɂ��A����23�N4��1���Ȍ�I�����鎖�ƔN�x����@�l�Ő\�����ɑd�œ��ʑ[�u�@�̓���𗘗p�����ꍇ�ɂ́A�u�K�p�z�����v��@�l�Ŋm��\�����ɓY�t���邱�Ƃ��`�������ꂽ�B

�����ɍs�������\���̖@�l����Ƃ������ƂŁA���������ł����߂āu�K�p�z�����v�Ȃ���̂��쐬�����B

�K�p�z�����̋L�ڂ̎���i���Œ�HP)

���������A�d�œ��ʑ[�u�@�i�ȉ��u�[�u�@�v�j�Ƃ͎������@�ɂ�萭���I�z������Ŗ@�̓���I��舵�����߂��@���ł���A���̐Ŗ@�i�@�l�ŁA�����ŁA����œ��j�ɑ��ėD��I�ɓK�p�������̂ł���B

�Ⴆ�Ώ����łɂ͐����I�ɏZ��擾�𑣐i����ړI�őn�݂��ꂽ�u�Z��ؓ��������ʍT���i������Z��[���T���@�[�u�@��41���j�v�Ȃǂ�����B

�Ƃ��낪�A�����I�z���Ƃ͌������̂́A����̊�Ƃ�ƊE��⏕����i�L���Ȏ�舵����^����j���Ⴊ�����A�ȑO����������v���E���������Ă���Ƃ����ᔻ���������B

���̂悤�Ȕᔻ�ɉ�����ׂ��A�[�u�@�̓K�p���Ԃ�c�����A�K�p���т����Ȃ����̂����c�̂��ߓx�ɗD�����Ă���K��̔p�~����������ޗ��Ƃ��邽�߁A�K�p�z�����Y�t�`�����ƂȂ����킯�ł���B

���ۑ[�u�@�̒��ɂ́A�������@�ƌ����Ȃ���2�`3�N���Ƃɉ������J��Ԃ��K�肪�����A�Đ��ő����Ă���K��������悤�Ɏv���B

����̓K�p�z�����ɂ��e�ƊE���Ƃ̏ڍׂȓK�p�f�[�^�����W����邱�Ƃ����҂ł��邽�߁A�����Ƃ̐搶���ɂ͂��̃f�[�^������̐Ő������_�c�ɏ\���������Ă������������Ǝv���B

�f�[�^���W�߂����̂̊��p����Ȃ��̂ł���A��X�ŗ��m�̓w�͂�����Ȃ��Ƃ������̂��B

|

�^�C�g���Ƃ͒��ڊW�Ȃ����A����u���O�i�E�ŁE�\���R����L�j�ňȉ��̎��Ă��Љ���B

������w���ʼnېŃ~�X�@�ߍ]�����s�����ꌧ���i��

���Ă̊T�v�́A�ߍ]�����s�����ꌧ�̏����ɏ]���ĕa�@�ɉېł����Œ莑�Y�ł��A�{���͔�ېł̂��̂��������߁A�ҕt�ɗv�����ҕt���Z�����𐿋�����i�����N�����Ƃ������́B

�u���O�ɂ����������Œ莑�Y�ł̉ېŌ��҂͌��ł͂Ȃ��A�s�����Ȃ̂ŁA�s�������Ǝ��ɒ������ĉېł���ېł��f���ׂ����̂ł���B

��������ɏ��������߂Ă��ꂪ�Ԉ���Ă��������i����Ƃ��A�s�̒S���҂͑����ʂ̔炪�������ł���B

���ꂼ�����X�^�[�����́B

���̎��Ăœ��ɂ悬�����̂��A�ŗ��m�̐��ƐӔC�ŁA�ŗ��m���[�Ŏ҂���Ŗ����k������A�\���Ɩ��𐿂��������肷��ꍇ�ɂ͍��x�ȑP�ǒ��Ӌ`�����ۂ����B

�����@�@��Z�S�l�\�l����

�i��C�҂̒��Ӌ`���j

��C�҂́A�ϔC�̖{�|�ɏ]���A�P�ǂȊǗ��҂̒��ӂ������āA�ϔC��������������`�����B

�ŗ��m�̑P�ǒ��Ӌ`���ɂ��ẮA�ŗ��m���퍐�ɂȂ鑹�Q���������������œx�X���ɂȂ邪�A���̒��ł��ƊE���ŏՌ������������Ⴊ����B

���ꂪ�A�����Ŏ�C�����C���\���ƐŖ���������Ɩ��Ɋւ��ĉ��[���\���̏��������������Ƃ��Đŗ��m�ɑ��������`����F�߂��A�������ٕ���7�N6��19���̔����ł���B

���̔���ŋ����[���̂́A�����ł���̂͂������̂��ƁA�[�Ŏ҂����m�Ɉ˗����Ȃ��������[�\���Ɋւ��Ă��ŗ��m�ɐӔC��F�߂��Ƃ����_�ł���B

�m���ɏI�ɂ́A�����ł̔[�ł����z�ɂ̂ڂ邽�߉��[�̏���������̂����R�������̂�������Ȃ����A���k���Ă��Ȃ����Ƃ܂ŐӔC��Ȃ���Ȃ�Ȃ��̂́A���������̂�����B

�l�����Ǝv���Ă����s�ׂł�����ɑ��Q��^���Ă��܂��A���������`�����B

���̔���́A�łɌg�����̂Ƃ��āA���Ƃ������E����ȕ�V�ł����Ă��˗���������ɂ͑S�͂Ŏ��g�܂Ȃ���Ȃ�Ȃ��Ƃ������ƁB

�܂��A���ꂪ�o���Ȃ��Ȃ���Ղɑ��k�ɏ���Ă͂����Ȃ��Ƃ������Ƃ��������Ă���B

�������A���̂悤�Ȕ��Ⴊ�����A�D�ӂŐŖ����k���s���ŗ��m�Ȃǂ��Ȃ��Ȃ��Ă��܂��A���ʂƂ��Ė����i�̐Ŗ��Ɋւ���m�����s�m���Ȏ҂̃A�h�o�C�X���L�����Ă��܂����Ƃ����O�����B

���֘A�L����

��C���e�ɂƂǂ܂�Ȃ��ŗ��m�̐ӔC�i���������@���������j

|

����23�N�x�Ő������@���Ă͍���ɂĐR�c���ł��邪�A�k�Ђ̉e���ɂ��A�啝�ȓ��e�ύX���s������̂Ǝv����B

�i��������23�N�͉��������ɔ����ɖ߂��āA24�N�ł܂Ƃ߂Ă�Ȃ�ĉ\�����B�j

����Ȓ��A�܂����Ă��h�l�e�B

���{�͖��m�ȍ������S���v����@�h�l�e�A����ł�

�k�Ђ̕��������ɏ[�Ă邽�ߏ���ł�15���ɂ���ƁB

�ȑO��������Č��̂��ߏ���ł̑��ł��K�v�Ƃ̐��͂������B

�u���{�͏���ň����グ�K�v�v�h�l�e������

����Ŕ�ېł̂܂₩���i2010/5/31�j

����ŁA�h�l�e�ɏo�����Ă�������������O���𗘗p���ď���ő��ł����������邽�߁A�h�l�e�Ɍ��킹�Ă���Ƃ����b���B

IMF�����15%�͍����Ȃ̃����Z�I�H

�o�σI���`�̐����l���@�����15���@�h�l�e�ɋ����鋰�|

�����\�Z�m�ۂ̂��߁A���ł͔������Ȃ��ł��邪�A�ǂ̐ŋ��������グ��̂��Ƃ�����肪�����Ă���B

�u�悭���ł���Ɗ�Ƃ��C�O�ɒE�o���邩��A���ۊ�ɐŗ���}����ׂ����v�Ƃ����ӌ������邪�A

����łɊւ��Ă͂��̖��͐����Ȃ��B

�ŋ��̐��E�ł́u�[�ŋ`���ҁ��ŕ��S�ҁv�ڐŁA�u�[�ŋ`���ҁ��ŕ��S�ҁv���Ԑڐłƒ�`���Ă���A

�O�҂̑�\�������ŁA�@�l�ŁA�����œ��A��҂̑�\������łł���B

�܂����łɂ��ẮA�[�߂�`��������͎̂��Ǝҁi�l���ƎҁA�@�l�j�ł��邪�A�ŕ��S�ҁi�����S����l�j�͉�X��ʏ���҂ɂȂ�̂ł���B

���Ǝ҂͂��X�ɏ��i���ɗ�������҂��珤�i���i�ɏ���ł�]�Łi��悹�j�����������邱�ƂɂȂ�B

���̌�A��̋��z�Ɋ�Â��Čv�Z���ꂽ����ɌW�����ł���d����ɌW�����ł��������������z�����ɔ[�t���邱�ƂɂȂ�B

��j�����Ǝ҂̔��l210���~�i�ō��j�A�d���l105���~�i�ō��j

�E�����̗���

�u�����Ǝҁv���i���i���100���~�{�����5���~�j���u�����Ǝҁv���i���i���200���~�{�����10���~�j���u����ҁv

���̏ꍇ

1�j�����Ǝ҂����ɔ[�߂�����5���~

2�j�����Ǝ҂����ɔ[�߂�����10���~�|5���~��5���~

3�j�ŏI����҂����S��������10���~�i�����Ǝ҂Ɏx����������Ŋz�j

1�j�{2�j��3�j

���̎d�g�݂𑽒i�K�ݐύT���Ƃ����B

����ł�5�����낤��15�����낤����Ƃ͏��i����ɏ�悹���ꂽ���̏���ł����ɑ��邾���ł��邩��A�ŗ��������Ȃ��Ă�����̉��͒ɂ܂Ȃ��B

���������āA����ŗ����オ��Ί�ƕ��S�������邩��C�O�Ɉړ]����Ƃ����̂͊ԈႢ�i���j�B

�ŕ��S�𗝗R�ɊC�O�ړ]���i�ނ̂͒��ڐłł��鏊���ł�@�l�ł̘b�ł���B

����Ȃ��Ƃ������Ă��A���̒B

�@�l�Q�œP�p�ȂǐŐ����v�֒@�����F��

�m���ɕK�v�ȗ���Ȃ̂����A���̃^�C�~���O�ŗ��Q�W�҂������Ɛ����͂O���B

����ő��ł����ɂ��Ƃ��悩�����̂ɁE�E�E�B

���e��Ђ⌳���̗͂������A����ł̐ŗ����オ�����ꍇ�ɂ���ȏ�̒l�����v�������ꂽ�ꍇ�A�ԐړI�ɉ�������Ƃ̎������S�������邱�Ƃ����邪�A

����͏���Ŗ@�̖��ł͂Ȃ��A�Ɛ�֎~�@���̖��B

���֘A�L����

�@�l�ł����ł��郏�P

|

���k�n�������m���n�k�֘A�̐Ŗ����Ƃ��ẮA����u���O�Ɋ��s���x���ґ��̏��Ƃ��ăA�b�v�����B

���������ŗ��m�������r�W�l�X�}�l�W�����g�u���O��

�`�������Ɋւ���Ŗ���̎戵��

����́A��Ўґ��̐Ŗ������Љ�����Ǝv���B

���Œ�HP�̈ȉ��̃y�[�W�ɏ�܂Ƃ܂��Ă���B

�����Œ�HP��

���k�n�������m���n�k�֘A�̍��Œ�����̂��m�点���ЊQ�Ɋւ����ȐŖ���̎戵���ɂ���

���@�l�E�l���Ǝҋ��ʁ�

�E�ЊQ�ɂ��Ŏ��E�������Y���E�����̂��߂Ɏx�o�����p�͖@�l�A�l���Ǝ�̏����v�Z���p�̊z�Ɍv�シ�邱�Ƃ��ł���i���{�I�x�o�Ƃ������̂������j�B

�E���̑��A�]�ƈ����Ɏx������ЊQ�������i�A�ЊQ�������ɏ[�Ă邽�߂ɓ��ƒc�̓����o���镪�S���������l�B

���@�l��

�E�����ɑ���ЊQ�������������۔�ɊY�����Ȃ����̂Ƃ��Ď�舵���B

�E�����ɑ��čs�����|�����̖Ə����������͌��۔�ȊO�̔�p�Ƃ��đ����̊z�ɎZ�������B

�E�����ɑ���ᗘ���͖������ɂ��Z�����ʏ���ׂ������Ƃ̍��z�́A���ɊY�����Ȃ����̂Ƃ��Ď�舵���B

�E�@�l���A�s���薔�͑����̔�Ў҂��~�����邽�߂ɋً}�ɍs�����А��i���̒������͌��۔�ɊY�����Ȃ�����(�L����`��ɏ��������)�Ƃ��đ����̊z�ɎZ�������B

�E�ЊQ�ɂ�鑹�����i�ЊQ�����������z)������ꍇ�ɂ́A���̎��ƔN�x���F�\�������o���Ȃ��������ƔN�x�ł��A�ЊQ�����������z�����z�́A���̊e���ƔN�x�ɂ����đ����̊z�ɎZ�������B

���l���Ǝҁ�

�E�l���x������ЊQ���������Љ�ʔO�㑊���ƔF�߂�����̂ɂ��ẮA�ېł��Ȃ��B

�E�ЊQ�ɂ��ᗘ���͖������ɂ�萶�������̑ݕt�������ꍇ�̌o�ϓI���v�����̕ԍςɗv������ԂƂ��č����I�ƔF�߂�����ԓ��Ɏ闘�������z�̌o�ϓI���v�́A�ېł��Ȃ��č����x���Ȃ��B

�E��Ў��Ɨp���Y�̑��� (��Ў��Ɨp���Y�̑����̋��z)������ꍇ�ɂ́A���̑����̐������N�����F�\�������o���Ȃ������N���ł����Ă��A���̔�Ў��Ɨp���Y�̑������z�����z�́A���̔N���̑��������z���̌v�Z��T������B

�����̑���

�E�_�n���ɌW��[�ŗP�\�̓���̌p���K�p�i�����E���^�ŊW�j

�E�ЊQ�`�����̎�揑�i�ŊW�j

�E��Ў����ԂɌW�鎩���ԏd�ʐł̊ҕt(�����ԏd�ʐŊW)

�@

�@���̑��^�b�N�X�A���T�[�ɍЊQ�����ꍇ�̐Ŗ��\���E�͏o�Ɋւ����f�ڂ���Ă���̂ŊY��������͎Q�Ƃ��Ă�����������

* �\���E�[�����̉���

* ��Ў҂̎G���T���A�ЊQ���Ƃ̓��ᓙ�ɂ���

* �ЊQ�����Ƃ��̔[�ł̗P�\���̎戵��

* ����ł̓͏o�Ɋւ������

>>�y�[�W�g�b�v��

|

�@��N����ꕔ�̊O���n�ی���Г��Ő���ɔ̔����s���Ă������Ԗߋ������t����������ی����g�����ߐŕ��@���b��ƂȂ��Ă���悤���B

�@��������ی����̂́A���܂ł��@�l�̌��Z���v��̏��i�Ƃ��Ďg���Ă����o�܂�����B

�@�ȑO�͕ی��������̔N������邱�Ƃŕ������ی����̑S�z�����i�@�l�Ŗ@��̔�p�j�v�オ�ł��Ă����̂ŁA���Z�ŗ��v���o�����ȂƂ��ɕی������x�����Ĕ�p�ɂ��Ă����āA���̌���Ԗߋ����s�[�N�i��������90�`95�����炢���j�ɂȂ����Ƃ���ʼn��Ƃ�����@���Ƃ��Ă����B

�@���Ƌt�ɎG�������v�コ���̂ʼnېł̌J�����ʂ����Ȃ��̂����A�G�������v�コ��鎖�ƔN�x�ł��̉��Ԗߋ����g���Ă܂�������������������Ƃ��������Ƃ��s���Ă����悤���B

�@�Ȃ����]�ԑ��Ƃ݂����ł��ꎩ�̂��ǂ����ȁ`�Ƃ�������ۂł���B���������ߐŖړI�̕ی��������ېŒ��͔F�߂Ă��Ȃ��͂��ŁA�O��Ƃ��ĕی��_��ɂ͕ۏ�̂��߂Ƃ����ړI������A���ʂƂ��Đŋ��������Ȃ�����ˁB�Ƃ����{���ƌ��O���g��������X�^���X���K�v�Ȃ̂ł���B

�@��L�̂悤�Ȏ�@�����܂�ɂ��ڂɗ]�����̂��낤�B�ʒB�����ł��܂��������ی��͈�芄���̎��Y�v��i��p�ɂȂ�Ȃ��j����������邱�ƂƂȂ�A���̐ߐŌ��ʂ��啝�Ɏ���ꂽ�̂ł���B

�@����A����b��ɂȂ��Ă������Ԗߋ������t����������ی��Ƃ͕ی��_���̍ŏ��̐��N�i4�`5�N�j�͉���Ƃ��̕Ԗߋ������ɏ��Ȃ��i�����ی�����0�`25�����x�j���A���̐��N�̓������Ԃ��߂���ƈ�C�ɉ��Ԗߋ���90����ɂ܂ŏ㏸���鏤�i�ł���B

�@����łǂ�����Đŋ�����������̂��ł��邪�A�܂��@�l�Ō_����s���������N�̒���Ԗߊ��Ԃ͖@�l���ی����̕������s���B���̂Ƃ����݂̒ʒB�ł͒�������Ɋւ��čŒ�ł�50���͎��Y�v�オ�K�v�Ƃ���Ă���̂ŁA��p�ɂȂ�͕̂����ی����̔����ł���B

�@�����āA����Ԗߊ��Ԃ��I���90����̉��Ԗߋ����ۏႳ��钼�O�ɂ��̌_����l�i�В��j�ɔ��p����̂ł���B

�@���̂Ƃ��̌_��̔����Ή��́i�����Ŗ@��{�ʒB36-37�j�ɂ����ĉ��Ԗߋ��̊z�Ƃ���Ă���A�����ی�����25�����x�Ŕ������\�Ȃ̂ł���B���̂Ƃ��@�l���ł͒����O����p���Ƃ��Ă���܂Ŗ@�l�̑ݎؑΏƕ\�Ɏ��Y�v�コ��Ă����i50�������́j���z�Ƃ̍��z�����n�����Ƃ��Ĕ�p�v�コ���B

�@�����Čl�ɓn�����ی��_��͌l�ň��ی������x�����A����Ԗߊ��Ԃ��I�����Ԗߗ����s�[�N���}�����Ƃ���ʼn��B

�@���̂Ƃ�������z�Ɖ��Ԗߋ��̍��z�ɏ����ł��ېł����悤�Ȉ�ۂł��邪�A�����Ŗ@�i�����Ŗ@��{�ʒB34-4�j�ł͂����܂Łu���Ԗߋ��i�����j�|�����ی������z�i�K�v�o��j�v�ŏ������z���v�Z����Ƃ��Ă���A�l�̏����Ōv�Z��A�@�l���x�������ی������������z�v�Z��̕K�v�o��Ƃ��ĔF�߂邱�ƂƂ��Ă���B

�@�����Ȃ�ƒ�������ی��̏ꍇ�A���Ԗߋ��������ی������邱�Ƃ͂܂��Ȃ����߁A�ېł���鏊�����z�������Ȃ����ƂɂȂ�B

�@���̂悤�ɖ@�l�̗��v�����k���A�l�ɂ������ł��ېł���Ȃ��悤�ɂ���̂��A���̕ی����i�̎d�g�݂Ȃ̂ł���B

�@���A�l�I�ɂ͂�����Ƃ�肷���ł���悤�Ɏv���B�ʒB�͂����܂ł��ʒB�Ŗ@���Ŋm�肵����舵���ł͂Ȃ��̂�����A�ʒB���莞�ɑz�肵�Ă��Ȃ�����������s��ꂽ�ꍇ�A�ٔ����łЂ�����Ԃ����\���͏\���ɂ���B

�@�ٔ������N������Ȃ������ꍇ�ł��A���̂悤�Ȗڂɗ]��Ƃ������s���߂����ߐł����y���Ă���ƁA���ӉېŒ����Ŏ�舵���̕ύX���s���邱�ƂɂȂ�ł��낤�B

�@�u�E�Łv�ł͖������A�@���̌������ߐł́u�d�ʼn���s�ׁv�ƌĂ�@�����̑Ή��������ɍs����B���܂͍��@�ł����̂悤�ȃ��X�N�̍������i�������̂��q����ɏЉ��C�ɂ͂Ȃ�Ȃ��Ƃ����̂������Ȋ��z���B

�@�Â��b�ɂ͏�ɗ�������ƍl����ׂ����낤�B

>>�y�[�W�g�b�v��

|

�����������ݒn�� �����������ݒn��

�@��541-0052

�@���s��������y���P���ڂT�ԂW��

�@�{��DS�r��802����

�@�����E�͖쑍����v������

�@TEL�F06-4256-3861

�@ �@�A�N�Z�X���@�̓R�`�� �@�A�N�Z�X���@�̓R�`�� |

| �@�����E�͖쑍����v�������̃T�[�r�X���j���[�B |

�@�l�E�l���ƎҌ����T�[�r�X�i�Ŗ��E��v�j �@�l�E�l���ƎҌ����T�[�r�X�i�Ŗ��E��v�j

�E�o���V�X�e���̍\�z�i���v���x���A��v�\�t�g�̓����E�w���j

�E�e��o�c���́E�R���T���e�B���O�Ɩ�

�E�Ŗ����ނ̍쐬�E�Ŗ��㗝�Ɩ� �u�Ŗ��E��v�v�ڍׂ̓R�`��

�u�Ŗ��E��v�v�ڍׂ̓R�`�� |

������ ������

�E�����ŁE���^�Ő\��

�E������v�����A�����ő�V�~�����[�V����

�E��p�҈琬�x�� �u������v�ڍׂ̓R�`��

�u������v�ڍׂ̓R�`�� |

���X�N�� ���X�N��

�E�@�l�o�c�Ҍ����o�c���X�N�̎��O�\�z�i�l�X�Ȍ`�̃��X�N�������Ă������܂��B�j

�E�l�����̃��C�t�v�����쐬

�u���X�N��v�ڍׂ̓R�`��

�u���X�N��v�ڍׂ̓R�`�� |

|

�����������ݒn��

�����������ݒn�� �@�l�E�l���ƎҌ����T�[�r�X�i�Ŗ��E��v�j

�@�l�E�l���ƎҌ����T�[�r�X�i�Ŗ��E��v�j ������

������ ���X�N��

���X�N��